Impozitul suplimentar pentru instituțiile de credit a generat o serie de preocupări și speculații cu privire la impactul său asupra sectorului bancar și asupra economiei în ansamblu. Această măsură, care prevede aplicarea unei cote de 2% din cifra de afaceri pentru anii 2024 și 2025, urmată de o cotă de 1% din cifra de afaceri începând cu 2026, a ridicat îngrijorări în rândul băncilor, angajaților acestora și a investitorilor străini.

Un aspect important este modul în care această taxare suplimentară va afecta băncile mici, care au o capacitate redusă de a gestiona costurile. Aceste instituții sunt susceptibile să fie mai afectate de impozitarea suplimentară de 2% aplicată asupra cifrei de afaceri. În încercarea de a compensa aceste cheltuieli suplimentare, băncile ar putea fi nevoite să reducă costurile cu forța de muncă, ceea ce ar putea duce la înghețarea salariilor sau la concedieri.

Această situație ar putea afecta negativ calitatea serviciilor bancare și moralul angajaților, având un impact asupra întregii industrii. De asemenea, este de așteptat ca aceste instituții financiare să majoreze comisioanele asociate diferitelor operațiuni bancare pentru a compensa creșterea impozitelor. Astfel, clienții ar putea resimți o presiune suplimentară asupra finanțelor personale, ceea ce ar putea avea un efect de descurajare asupra activității economice și a consumului.

Impactul impozitului suplimentar asupra bugetului de stat este, de asemenea, un subiect de îngrijorare. Având în vedere că băncile sunt un important finanțator al acestuia, este posibil ca acestea să fie reticente în a împrumuta statul sau să împrumute statul în condiții mai costisitoare. Acest lucru ar putea duce la un deficit bugetar mai mare și la dificultăți în finanțarea proiectelor și programelor guvernamentale.

De asemenea, impozitul suplimentar ar putea avea un impact negativ asupra atracției de investiții străine în România.

Investitorii străini pot să manifeste un interes scăzut pentru titlurile de stat, cerând randamente mai mari sau să arate o lipsă de încredere în stabilitatea și predictibilitatea mediului de afaceri din România, ceea ce ar putea duce la reducerea investițiilor străine directe și la diminuarea competitivității economiei românești pe termen lung.

Mai mult, neîncrederea este sporită și de faptul că acest impozit suplimentar este aplicat exclusiv băncilor, fără a fi extins și la instituțiile financiare nebancare (IFN-uri), care practică adesea dobânzi exorbitante. Diferența în modul de tratare fiscală ridică întrebări despre echitatea și imparțialitatea măsurilor fiscale. Această lipsă de coerență în abordarea fiscală subminează credibilitatea și încrederea în sistemul fiscal și politic. Este vital ca autoritățile să examineze aceste discrepanțe și să ia măsuri pentru a asigura o aplicare echitabilă a legilor fiscale, fără privilegii sau favoritisme pentru anumite sectoare sau entități.

În concluzie, impozitul suplimentar impus instituțiilor de credit în România ridică o serie de preocupări cu privire la impactul său asupra sectorului bancar și asupra economiei în general. Este esențial ca autoritățile să monitorizeze cu atenție evoluția acestui impozit și să ia în considerare ajustările necesare pentru a minimiza efectele adverse, pentru a menține un climat propice investițiilor și dezvoltării economice pe termen lung, dar și pentru a restabili încrederea în instituțiile statului și pentru promova un mediu de afaceri mai transparent și mai echitabil pentru toți actorii din economie.

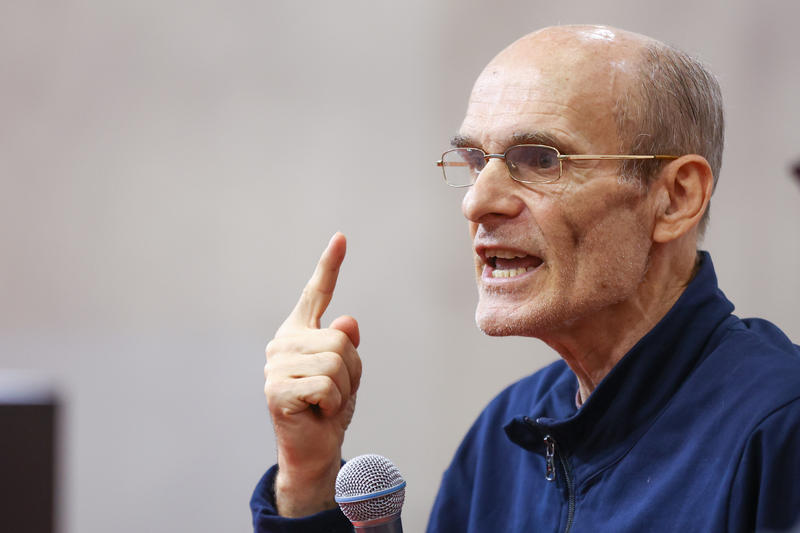

N.Red: Tănase Stamule este conferențiar universitar doctor în cadrul Facultății de Administrarea Afacerilor (cu predare în limbi străine) din cadrul Academiei de Studii Economice. Predă cursurile de Managementul Afacerilor și Management Intercultural, în limba germană. Decan al Facultății de Administrarea Afacerilor din cadrul ASE.