În a treia parte aseriei despre sistemele de impozitare a veniturilor persoanelor fizice trecem prin diferitele forme de diminuare a cotelor nominale în România în perioada 1991-2018:creditele fiscaleșideduceriledisponibile. În plus, prezentăm și evoluția în timp a categoriilor de venit scutite de impozit pe venit și dezvăluim pentru ce tip de salariați s-au dovedit mai benefice aceste facilități.

Scutiri de la plata impozitului pe venit

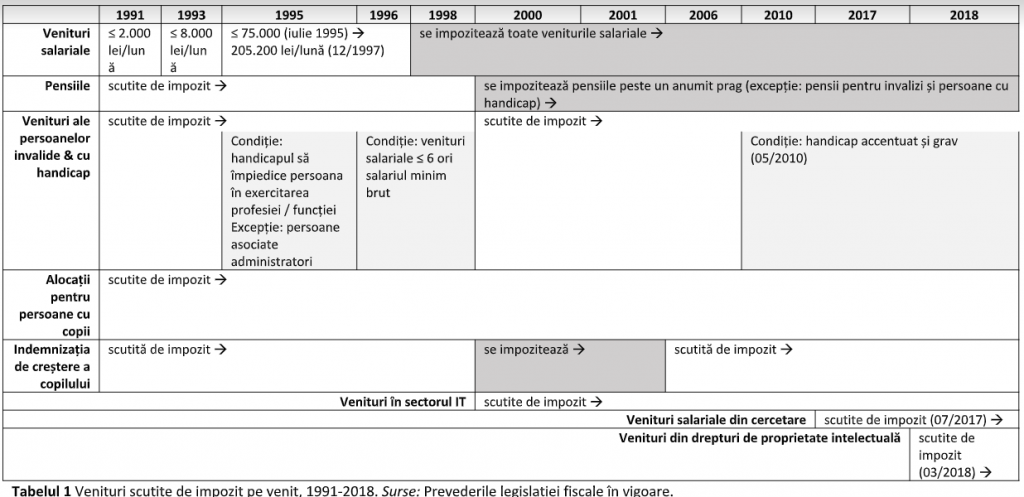

Tabelul 1 oferă informații legate de scutiri de impozit pentru anumite categorii de persoane și anumite tipuri de venit. Legislația din 1991 conținea prevederi atât pentru tipuri de venit scutite de impozit, gen salarii, pensii, alocații și indemnizații sau burse, precum și categorii de persoane, pentru anumite venituri, de pildă urmașii eroilor-martiri ai revoluției, militarii în termen pentru drepturi bănești în această calitate sau salariați cu salarii sub un anumit prag la locul de muncă de bază. Dualitatea în privința reglementării scutirilor (tipuri de venit, respectiv categorii de contribuabili) s-a păstrat în timp, iar noul cod fiscal (Legea 227/2015) prevede atât categorii de contribuabili scutiți (art. 60), precum și venituri neimpozabile (art. 62). Însă pe măsură ce categoriile de persoane care beneficiază de scutiri s-au împuținat, categoriile de venit scutite s-au diversificat între 1991 și 2018.

O parte a explicației acestui fenomen este sistematizarea legislației fiscale, codul fiscal din 2015 extinzându-se și asupra categoriilor de contribuabili al căror statut fusese reglementat separat în primul deceniu post-decembrist (de exemplu, membrii corpurilor diplomatice și oficiali străini, cetățeni străini). O altă parte a explicației este faptul că unele scutiri existente în 1991 au fost pur și simplu extinse. De pildă dacă în anii ’90 doar sportivii premiați beneficiau de scutire de impozit pe premiile în bani, noul cod fiscal aplică scutiri nu doar premiilor, ci și indemnizațiilor și primelor, iar scutirea se aplică și antrenorilor, tehnicienilor și altor specialiști sportivi. Nu în ultimul rând, diversificarea schimburilor economice și reglementarea lor, de dorit într-un sistem capitalist funcțional, a dus la apariția unor venituri care nu existau la începutul anilor ’90: despăgubiri și recompense din fonduri publice, dobânzi subvenționate sau sume din asigurări.

Totuși, istoricul veniturilor scutite este mai degrabă o poveste a schimbărilor. Venituri care au fost scutite de impozit în mod continuu în perioada 1991-2018 au fost alocațiile, ajutoarele sociale și majoritatea indemnizațiilor (cu excepția celor legate de maternitate, impozitate între 1991-2015, și creșterea copilului, impozitată între 2000-2005); despăgubirile; pensiile pentru invalizii de război și văduvele/văduvii lor, bursele pentru elevi și studenți sau sume primite ca sponsorizări / mecenat.

Schimbări au survenit în privința impozitării veniturilor persoanelor cu handicap. Aceasta s-a modificat de mai multe ori: erau scutite de impozit veniturile persoanelor cu handicap până în 2010 cu excepția unor condiții între 1995-1999, scutirea revenind din 2010 încoace doar persoanelor cu handicap accentuat și grav pentru venituri salariale, activități independente, pensii și activități agricole. Cum handicapul accentuat sau grav corespunde în cel mai bun caz unei capacități foarte limitate de activitate, cuprinderea scutirii (ca procent al persoanelor cu handicap accentuat și grav care beneficiază de prevedere) pare neglijabilă. În schimb, cea pentru persoanele fizice cu venituri salariale „ca urmare a desfășurării activității de creare de programe pentru calculator” (art. 60(2) al Legii 227/2015) are, probabil, o cuprindere de aproape 100%. (Dacă evoluția acestor două scutiri este justă sau nu depinde de orientarea ideologică a fiecăruia.)

O altă schimbare semnificativă a survenit în ceea ce privește pensiile, ele fiind impozitate peste un anumit prag începând din 2000. Mai mult decât atât, acest prag s-a tot diminuat, fiind 2.000.000 lei/lună în 2000 (adică 213,4% din pensia medie pentru limită de vârstă în 2000, 937.170 lei/lună, și 444%-200% din salariul minim brut în 2000), în timp ce pragul a fost 2.000 RON/lună în 2018 (178% din pensia medie lunară pentru limită de vârstă, 1.126 RON/lună, și doar 105% din salariul minim brut). Categorii noi de venituri scutite de impozit sunt cele din IT (Ordonanța 73/1999), cercetare (Legea 136/2017) și venituri din drepturi de proprietate intelectuală (Ordonanța de urgență 18/2018), adică sectoare de activitate cu venituri cu (mult) peste medie și în care angajarea necesită studii superioare. Împreună cu impozitarea pensiilor, sistemul actual de scutiri face ca recomandarea instituțiilor financiare internaționale pentru România deja devenită standard, lărgirea bazei de impozitare, să fi fost implementată prin impozitarea „consumatorilor captivi” ai sistemului de pensii și scoaterea de sub incidența impozitării a unor venituri cu mult peste medie.

Facilități fiscale pentru persoane fizice

Am explicat într-un articol anterior faptul că nivelul real al impozitului pe venit este rezultatul final al cotelor nominale – marginale sau unice – în combinație cu două tipuri generice de facilități fiscale: credite fiscale și deduceri. Creditele fiscale au potențial redistributiv dacă reprezintă valori nominale fixe, dar mai ales degresive (descresc odată cu creșterea veniturilor brute) (vezi Notele explicative). La fel funcționează și deducerile personale. (Trebuie menționat însă că orice instrument de redistribuire prin sistemul de impozitare este, indiferent de formă și calibrare, parțial pentru că nu afectează pe cei mai dezavantajați: pe cei fără venituri salariale.)

Sistemele de impozitare progresive ale anilor ’90 au fost caracterizate de lipsa acestor instrumente de redistribuire, existând doar scutirile descrise mai sus. Deducerea personală, acordată oricărei persoane la locul de muncă de bază, a fost introdusă pentru prima dată în 2000 (art. 12 al Ordonanței 73/1999) și există și acum (Tabelul 2). Valoarea sa s-a erodat semnificativ în timp, fiind de departe cel mai generos în perioada 2000-2004 (vezi Grafica 1). Trebuie spus însă că această erodare s-a datorat mai degrabă creșterii salariului minim brut, mai ales în raport cu salariul mediu (de la un raport salariu minim/salariu mediu de 0,25 în decembrie 2000 la 0,46 în decembrie 2018). Grafica 1 arată faptul că valoarea nominală a deducerii a tot crescut în acest răstimp, de la 800.000 lei în 2000 la 510 RON în acest moment, cu toate că perioada 2005-2015 a fost caracterizată de stagnarea deducerii, la maxim 250 RON/lună (pentru venituri de până la 3.000 RON/lună).

Facilități fiscale aferente impozitului pe venit al persoanelor fizice, 2000-2018. Surse: Art. 12 al Ordonanței 73/1999, Hotărârea 1379/2000, Hotărârea 613/2001, Art. 12 al Ordonanței 7/2001, Ordinul 1754/2002 al Ministrului Finanțelor, Ordinul 52/2003 al Ministrului Finanțelor, Art. 45 al Legii 571/2003 (noul cod fiscal), Ordinul 192/2004 al Ministrului Finanțelor, Art. 56 al Ordonanței de urgență 138/2004, Art. 77 al Legii 227/2015, Ordonanța 79/2017.

Grafica 1 Valoarea ca procent din salariul minim brut și valoarea nominală a deducerii personale în România, valabilă din 2000. Notă: Axa verticală stânga este referința pentru valoarea deducerilor în procente, axa verticală dreapta fiind referința pentru valoarea deducerilor în RON. Valorile pentru ianuarie 2000 – iunie 2005, în ROL, au fost recalculate în RON pentru o reprezentare vizuală unitară. Surse: Calcule proprii pe baza legislației în vigoare.

Deducerea personală, calculată lunar, a fost introdusă pentru cetățeni români rezidenți pe venit global (venituri din România și străinătate) și pentru cetățeni străini rezidenți pe veniturile din România (2000-2003). Din 2004, deducerea personală lunară se aplică în mod similar tuturor rezidenților cu venituri supuse impozitului pe venit în România. Între 2000-2004, deducerea personală, în cuantum fix, se aplica pentru toate veniturile. Ordonanța de urgență 138/2004 a introdus limite de venit odată cu cota unică: deducere de 250 RON/lună pentru venituri brute de până în 1.000 RON/lună și deduceri degresive între 250-0 RON/lună pentru venituri între 1.001-3.000 RON/lună. Legea 227/2015 (noul cod fiscal, lege organică) a modificat marginal deducerea personală (300 RON/lună în 2016-2017) și limita inferioară de venit (1.500 RON/lună), însă modificarea mai importantă a fost condiționarea dreptului la acest instrument fiscal: începând cu 2016, aceasta revine doar persoanelor salariate și doar pentru salariul de la locul de muncă de bază. Ordonanța 79/2017 a majorat din nou deducerea și a împins și limita inferioară de venit mai sus, la 1.950 RON/lună, după saltul salariului minim brut din 2018, dar a lăsat nemodificat art. 77 din noul cod fiscal ce restricționează dreptul la deducerea personală.

Per total,deducerea personală a avut efecte redistributive progresive ușor mai semnificative după restricționarea sa la venituri sub 3.000, apoi 3.600 RON/lună, și introducerea deducerilor degresive (care scad treptat) pentru venituri între 1.000-3.000, apoi 1.500-3.000 și, în final, 1.950-3.600 RON/lună. Pe fondul erodării acestor limite de venit între 2005-2015, recalibrarea acestor limite pentru 2016-2017 și apoi începând cu 2018 a făcut ca deducerea să revină unui segment tot mai mic de contribuabili, concentrați tot mai aproape de salariul minim brut. Mai precis, dacă deducerea personală maximă revenea tuturor celor cu un venit brut între salariul minim și un pic peste cel mediu în ianuarie 2005 (3.100.000 – 9.510.000 lei/lună), iar cele degresive tuturor celor cu un salariul un pic peste mediu și peste triplul mediului, în 2016-2017 deducerea maximă putea fi solicitată de cei cu venituri între salariul minim și jumătatea salariului mediu brut (1.050 – 55,8% x 2.688 RON/lună în ianuarie 2016 și 1.450 – 41% x 3.662 RON/lună), iar începând cu 2018 deducerea maximă poate fi solicitată doar de cei cu un venit puțin mai mare decât minimul pe economie, 1.950 RON/lună (102,6% din salariul minim, 1.900 RON/lună). Mai mult decât atât, deducerile degresive au devenit inaccesibile celor cu venituri medii în noiembrie 2016 (Institutul Național de Statistică, 2019b).

Deși aparent o politică redistributivă, trebuie subliniat că efectul redistributiv al restricționării deducerii personale a fost semnificativ mai scăzut decât reducerea cotelor reale de impozit chiar și dacă ne uităm la veniturile cuprinse între salariul minim și cel mediu (2005-2015 și 2016-2018). Mai precis, veniturile peste medie au câștigat semnificativ mai mult de pe urma cotei unice de 16% și apoi de 10% decât au pierdut de pe urma scăderii sau eliminării deducerii personale, lucru evident din schimbarea cotelor reale de impozitare după introducerea cotelor unice (vezi Tabelul 1 mai jos).

Citeste intreg articolul si comenteaza pe Contributors.ro