În primul text din această serie am explicat cum a evoluat impozitul pe venit din 1991 și până în 2018. În acest articol examinăm cât de redistributive au fost sistemele de după 1989, uitându-ne la două aspecte:

- cotele reale de impozitare pentru cei cu salariul minim pe economie și cei cu salariul mediu pe economie (salariați fără dependenți); și

- inegalitatea veniturilor înainte și după plata impozitului.

Dacă ne uităm la cum au evoluat acești indicatori de-a lungul timpului, observăm că sistemele de impozitare românești a fost foarte puțin redistributive chiar și înaintea introducerii cotei unice, care de altfel a reprezentat un plus de venit mai degrabă pentru cei cu veniturile cele mai mari (vezi analiza din Voinea and Mihăescu, 2009). Atât cotele reale de impozitare, cât și diferențele dintre cotele aferente diferitelor venituri s-au redus în timp, efectul fiind o accentuare a inegalităților de venit.

Cote reale pentru două tipuri de venit, în timp: câteva concluzii neașteptate

Două lucruri ies în evidență când ne uităm la evoluția cotelor reale de impozitare ale salariului minim și salariului mediu:

- cota pentru salariul minim a oscilat destul de mult, dar

- cu puține excepții, salariul minim și cel mediu au fost impozitate cu cote similare, chiar și atunci când salariul mediu era de peste cinci ori mai mare decât cel minim.

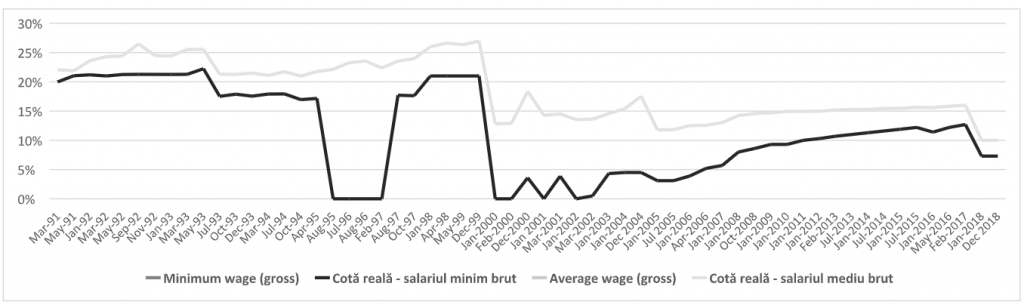

Grafica 1 prezintă evoluția în timp a nivelului de impozit real datorat de persoane câștigând salariul minim pe economie și de cele cu un venit salarial mediu, pentru perioada 1991-2018, ca procent din salariul brut. Ea scoate în evidență mai multe concluzii contraintuitive.

Prima concluzie este faptul că impozitarea salariilor s-a schimbat mult în această perioadă pentru tot spectrul de salarii.

O a doua concluzie este că, cu excepția perioadei 2000-2004, cotele reale de impozitare pe minim pe economie și mediu pe economie au fost surprinzător de apropiate chiar și în anii când raportul dintre mediu și minim a depășit 3,5 (mai ales a doua parte a anilor ’90, vezi Grafica 2 pentru evoluția acestui raport).

Legată de aceasta, o a treia concluzie este că tipul regimurilor de impozitare, progresiv sau cu cotă nominală unică, nu a fost asociat cu redistribuire mai mare sau mai mică. Cu alte cuvinte, potențialul redistributiv al sistemelor nominal progresive de dinainte de 2005 a fost surprinzător de redus, uneori mai redus decât potențialul redistributiv al regimurilor cu cotă unică.

Coroborat cu informația din Grafica 2, care arată raportul dintre salariul mediu brut și cel minim brut împreună cu raportul dintre salariul mediu și cel minim după impozit, o a patra concluzie este că toate regimurile de impozitare introduse după căderea regimului ceaușist au fost doar marginal redistributive.

Nu în ultimul rând, cea mai mare schimbare în ceea ce privește cotele reale de impozitare a afectat veniturile mari și foarte mari, adică veniturile salariale în valoare de 3-5 ori salariul mediu: acestea s-au tot diminuat, de la maximul de cca. 38,3% (3 ori salariul mediu) și 47% (5 ori salariul mediu) în octombrie 1997 la 10% în 2018.

Grafica 1 Cote reale de impozitare pentru salariul minim și salariul mediu pe țară, fără persoane în întreținere, 1991-2018. Întreruperile semnifică schimbări ale cotelor marginale sau unice nominale și ale sistemului de credite fiscale și deduceri (1993, 1998, 2000, 2005, 2018). Surse: Calcule proprii pe baza legislației în vigoare coroborate cu calculatoarele de impozit emise prin Ordin al Ministrului Finanțelor pentru perioada iunie 1991-decembrie 1999.

În ce privește prima concluzie, Grafica 1 scoate în evidență faptul că perioada 2000-2004 a fost excepțională din prisma cotei reale pe minimul pe economie, aceasta oscilând între 21-17-22% între ianuarie 1991 și decembrie 1999 și crescând de la 3,1% în ianuarie 2005, în momentul introducerii cotei unice, la 12,7% în 2017, înaintea diminuării cotei unice la 10% începând cu ianuarie 2018. Cotele reale pentru salariul mediu au variat ceva mai puțin, între un maxim de 26,93% în decembrie 1999 și 10% în 2018. În perioada 2000-2004, cotele reale de impozit pe veniturile salariale medii au variat între 12,84% (ianuarie 2000) și 17,54%i (decembrie 2004).

În ce privește a doua concluzie se constată faptul că în ciuda a 13 tranșe de impozitare între martie 1991 și iunie 1993 și 15 tranșe între iulie 1993-1998, diferența de puncte procentuale între impozitul real datorat pentru un salariu minim pe economie și unul mediu a variat între 0,83 (mai 1991) și 5,22 puncte procentuale (septembrie 1992) în ciuda faptului că în acest timp raportul dintre salariul mediu pe economie și cel minim brut a crescut de la 1,7 la 2,7 (Grafica 2). Nici progresivitatea aparent crescută a baremului introdus prin Legea 35/1993 nu a mărit diferențele în ce privește cotele reale de impozitare, modificările din acest an afectând în mod similar impozitele datorate pentru cele două categorii de venit analizate aici. S-a produs o descreștere imediată a impozitului de 4,72 puncte procentuale pentru salariul minim și una de 4,26 pentru salariul mediu, ducând la diferențe dintre cele două cote reale între 3,67 (iulie 1993) și 6,35 puncte procentuale (octombrie 1997), deși inegalitatea de venituri crescuse la un raport mediu-minim de aproape 6 în anumite perioade între 1993-1997.

Trebuie spus, totuși, că în perioada iulie 1993-decembrie 1997 a existat și o perioadă atipică pentru anii ’90, când pragul de venit pentru venituri salariale scutite de impozit a fost în mod sistematic ajustat astfel încât venitul minim pe economie să rămână sub acest prag. Introdus de guvernul Văcăroiu în iulie 1995, această prevedere a fost menținută de noul guvern Ciorbea doar câteva luni, până în vara lui 1997. Din 1991 până în acest moment, această perioadă a înregistrat cele mai mari diferențe între cotele reale pentru veniturile salariale între cel minim și cel mediu.

Grafica 2 Raportul dintre salariul minim și cel mediu brut, respectiv după scăderea impozitului pe venit, 1991-2018. Surse: Pentru salariul minim pe economie, legislația în vigoare, coroborat cu (Manu Consulting, 2019); pentru salariul mediu brut, date ale INS (Institutul Național de Statistică, 2019). Pentru valoarea impozitului, calcule proprii pe baza legislației în vigoare, cu excepția perioade mai 1991-mai 1993, ianuarie 1997, martie 1998 și decembrie 1999, pentru care luni s-au utilizat informații din Calculatoarele aferente perioadelor respective emise prin Ordin al Ministrului Finanțelor.

Potențialul progresiv al impozitării s-a deteriorat și mai mult cu introducerea regimului progresiv mult simplificat din Ordonanța 6/1998. Acesta a calibrat nivelul impozitelor într-un mod care a însemnat că salariații cu minim pe economie datorau un impozit mai ridicat decât înaintea reformei, 21% (ianuarie 1998) în loc de 17,62% (octombrie 1997), în timp ce noua cotă reală pentru salariații cu mediu pe economie a crescut cu doar 2 puncte procentuale, de la 23,97% la 26%. Diminuarea efectului progresiv al acestui barem devine și mai evidentă dacă ne uităm la evoluția cotelor reale pentru veniturile peste medie:

- pentru cineva care câștiga dublul salariului mediu pe economie la acea vreme cota reală a scăzut de la 31,2% (octombrie 1997) la 30,52% (ianuarie 1998), iar

- pentru cineva cu un câștig de trei ori salariul mediu cota reală a scăzut de la 38,33% (octombrie 1997) la 34,72% (ianuarie 1998), într-o perioadă în care inegalitățile de venituri salariale au atins din nou valori record nu doar pentru România (Grafica 2), dar și pentru țările post-comuniste în aderare la UEii.

Perioada 2000-2004 a fost caracterizat de un sistem nominal puțin mai progresiv decât cel din perioada 1998-1999, deși per total potențialul redistributiv a fost tot redus. Ordonanța 73/1999 a dus la scăderea semnificativă a cotelor reale de impozitare pentru veniturile cuprinse între salariul minim și cel mediu, o noutate după evoluția cotelor reale pentru veniturile cele mai mici a anilor ‘90. Salariul minim se încadra în cota inferioară, de 18% în loc de 21%, iar salariul mediu se încadra acum în tranșa cu o cotă marginală de 23% în loc de 30%. Însă un impact decisiv l-a avut noua deducere personală, de 800.000 lei/lună în 2000, când salariul minim era 450.000, apoi 700.000 lei/lună. Deducerea a însemnat că cei cu salariul minim au fost scutiți de impozit aproape tot anul, iar cei cu salariul mediu brut au plătit un impozit mult mai mic, cca. 12,8% în loc de 27% anterior reformei. Totuși, cu toate că perioada 2000-2004 a adus cea mai mare diferență între cele două cote reale de impozitare pentru întreaga perioadă 1991-2018 (Grafica 1), efectul redistributiv, relativ constant în acești cinci ani, a fost totuși mic (Grafica 2).

Pe scurt, deși România a avut patru regimuri progresive de impozitare diferite în perioada 1991-2004, cotele reale de impozitare au variat comparativ puțin pentru salariul minim și mediu pe economie, anii ’90 fiind caracterizați de sisteme de impozitare contraintuitiv de comprimate în comparație cu sistemele aparent progresive din legislație. Mai precis, efectul redistributiv al acestor sisteme este similar cu cel din perioada cotei unice cu o deducere personală mult erodată. Fără doar și poate, comprimarea tot mai accentuată a cotelor reale de impozitare mai ales cu Ordonanța 6/1998 a fost un artificiu politic: doar calibrarea atentă a tranșelor de venit și a cotelor marginale puteau reduce și mai mult diferențele dintre cotele reale în detrimentul celor de la baza distribuției de venituri și spre câștigul net al celor cu venituri cu mult peste medie. La fel, creșterea diferenței dintre cota reală a salariului minim și a salariului mediu între 2000 și 2004 a fost și ea în mare parte efectul net al deducerii personale fixe, instrument calibrat regulat pentru a duce la neimpozitarea celor cu salariul minim pe economie.

Efectul cotei unice

În acest context, introducerea cotei unice nu a fost atât de revoluționară în sensul efectelor asupra cotelor reale pentru majoritatea salariaților – cei de la baza distribuției de venituri – pe cât s-a vehiculat în literatura de specialitate (mai ales Appel and Orenstein, 2013). Pentru o mare parte a perioadei 1991-1999, cotele reale de impozitare pentru cele mai mici salarii erau și mai comprimate decât în 2005. În plus, creșterea treptată a cotelor reale pentru cei cu venituri mici pe fondul erodării deducerii personale a avut loc, deși incoerent și fragmentat, și înaintea perioadei cotei unice, mai ales în 2003-2004. Într-adevăr revoluționară, la introducerea cotei unice, a fost magnitudinea scăderii cotei reale pentru veniturile peste medie:

- pentru medie, o diferență de 5,75 puncte procentuale (de la 17,54 în decembrie 2004 la 11,82 în ianuarie 2005),

- pentru salariile de două ori mai mari decât salariul mediu brut o diferență de 11,42 puncte procentuale (de la 26,27% în decembrie 2004 la 14,85% în ianuarie 2005),

- pentru triplul salariului mediu o diferență de 14,95 puncte procentuale (de la 30,85% în decembrie 2004 la 15,9% în ianuarie 2005) și

- pentru un venit salarial de cinci ori cât media națională o diferență de 18,51 puncte procentuale (de la 34,51% în decembrie 2004 la 16% în ianuarie 2005)iii.

Economiile de impozit crescânde cu cât erau mai mari salariile ca urmare a introducerii cotei unice a făcut ca cea mai mare parte a acestor economii (adică diferența dintre impozitul global plătit pentru 2004 și cel pentru 2005, cel din urmă mai mic) să revină celor de la vârful distribuției de venituri: cca. 40% din aceste economii au ajuns la cca. 10% cei mai bine remunerați contribuabili (Voinea și Mihăescu, 2009: 29).

Chiar dacă revoluționar doar pentru o mică minoritate de salariați la momentul introducerii ei, cota unică în combinație cu un sistem de deduceri lipsit de vreun mecanism de indexare a automatizat nivelarea cotelor reale prin creșterea lor treptată mai ales pentru veniturile de la baza distribuției de venituri. Convergența cotelor reale după 2005, mai mult, convergența cu cota unică nominală, se observă lesne în Grafica 1. Din nou, acest efect este rezultatul non-deciziilor politice, salariul minim fiind impus cu o cotă din ce în ce mai ridicată datorită lipsei ajustării deducerii personale timp de mai bine de 10 ani (2005-2015). Odată cu scăderea cotei unice la 10% începând cu 1 ianuarie 2018, ceea ce aduce, din nou, cele mai semnificative economii pentru cei cu venituri aproape de și peste medie, cotele reale sunt cele mai comprimate în istoria impozitării românești: între 7,3% și 10%.