Într-un articol publicat în prima parte a acestui an (Croitoru, 2016) susțineam că deficitul de cerere din România a dispărut undeva în cursul anului 2013, după care a apărut un surplus de cerere. Cu alte cuvinte, PIB-ul efectiv al României a întrecut nivelul său potențial încă din 2013 sau, în jargon, gap-ul PIB a devenit pozitiv. Afirmația mea nu a exprimat o intuiție. Ea s-a bazat pe o demonstrație riguroasă a existenței unei supraestimări sistematice și, de aceea, inevitabile pe termen mai lung, a nivelului PIB potențial și a ratei naturale a dobânzii, in orice proces de estimare a acestor variabile neobservabile, indiferent de instituția/persoana care face estimarea.

În acel studiu am arătat că, „date fiind supraestimarea și datele disponibile la momentul analizei, ideea că gap-ul PIB s-a închis încă din 2013 nu poate fi respinsă. Inflația generată de cerere a rămas stabilă în perioada 2013-2015 deoarece excedentul de cerere indicat de gap-ul pozitiv al PIB și de creșterea relativ rapidă a creditului a fost plasată în străinătate”, adică stimulează cererea în alte țări. Deteriorarea balanței bunurilor în anii menționați pe ruta bunurilor de consum, în special pe cea a bunurilor alimentare, susține această idee.

Am arătat, de asemenea, că procesul acesta prin care reducerea TVA și creșterile salariale stimulează economiile altor țări „nu poate dura, iar inflația determinată exclusiv de cerere (inflația cererii) va crește. În acest context, măsurile din 2016, de reducere a TVA cu 4 puncte procentuale concomitent cu creșterea semnificativă a cheltuielilor salariale, nu sunt sustenabile. Ele exercită presiuni pentru creșterea deficitului de cont curent și a inflației.”

Concluzia mea era aceea că „întărirea politicii monetare ar trebui să fie mai fermă și mai timpurie”, dar atrăgeam atenția că, în perioadele de boom, din cauza subestimării sistematice a gap-ului PIB și a gap-ului ratei dobânzii, depinzând de combinația dintre aceste subestimări, politica monetară ar putea fi mai restrictivă decât intenționează banca centrală.

În acest articol vreu doar să prezint unele date care să arate mai clar de ce am susținut că PIB s-a închis în 2013, adică acum aproape 3 ani.

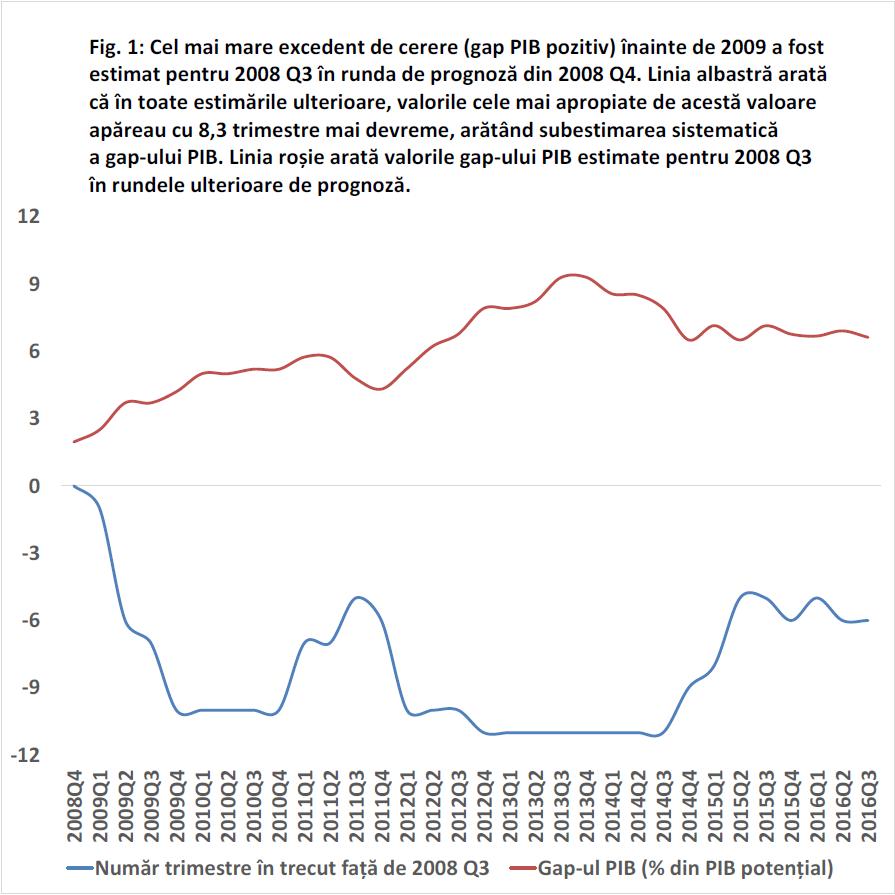

Pentru a arăta de ce afirm că închiderea gap-ului a avut loc cu aproape trei ani mai devreme decât este acceptat de producătorii de astfel de estimări din România, voi prezenta date care să arate cum evoluează estimările gap-ului PIB potențial pornind de la cel mai mare gap pozitiv (inflaționist) înainte de 2008 estimat de BNR. Acest nivel a fost estimat înainte de criză în runda de prognoză din 2008 Q4 și se referă la 2008 Q3. Numim acest nivel nivelul benchmark.

Acest nivel nu este ales întâmplător, ci pentru un motiv foarte clar: la el s-a ajuns treptat, pe măsură ce faza expansionistă a ciclului se extindea în timp. Astfel, în fiecare din rundele anterioare rundei din 2008 Q4, gap-ul PIB a tins să înregistreze valorile cele mai mari în jurul datei la care se făcea estimarea, iar de la rundă la rundă, aceste valori au tins să fie mai mari, până când în runda din 2008 Q4, a atins nivelul cel mai mare în 2008 Q3. După această dată, economia a intrat în recesiune. De exemplu, în runda din 2006 Q2, valoarea cea mai mare a gap-ului PIB s-a înregistrat în 2006 Q1, și nu în, de exemplu, 2005 Q1. Similar, în runda de prognoză din 2008 Q3, valoarea cea mai mare a gap-ului PIB s-a înregistrat în 2008 Q2, și nu în, de exemplu, 2006 Q3. Ultima rundă înainte de intrarea în recesiune a fost cea din 2008 Q4, unde s-a înregistrat nivelul benchmark.

Având aceste clarificări făcute, putem explica acum cum apare procesul de identificare a supraestimării gap-ului PIB. În Fig. 1 sunt prezentate două curbe care se referă la rundele de estimare realizate după criză, cu referire la gap-urile PIB de dinainte de criză. Linia albastră arată că în toate rundele ulterioare celei din 2008 Q4, valorile cele mai apropiate de nivelul benchmark s-au plasat mai devreme în timp decât data nivelului benchmark (2008 Q3). De exemplu, la estimarea din 2009 Q1, valoarea estimată cea mai apropiată de nivelul benchmark a apărut cu un trimestru mai devreme (adică în 2008 Q2). Apoi, la runda din 2009 Q2, valoarea cea mai apropiată de nivelului benchmark a apărut cu șase trimestre mai devreme (adică în 2007 Q1). La runda din 2009 Q3 a apărut cu șapte trimestre mai devreme (adică în 2006 Q4) decât data nivelului benchmark. Și tot așa. Aceasta arată că nivelul gap-ului PIB estimat în timp real pentru trimestrul respectiv este subestimat. Dar, așa cum am arătat în articolul menționat (Croitoru, 2016), subestimarea este, în medie, valabilă pentru orice trimestru. Linia roșie din Fig. 1 arată estimările gap-lui PIB făcute pentru 2008 Q3 în toate cele 32 de runde de prognoză care au urmat. Cea mai înaltă estimare a întrecut nivelul benchmark de aproape 4,8 ori.

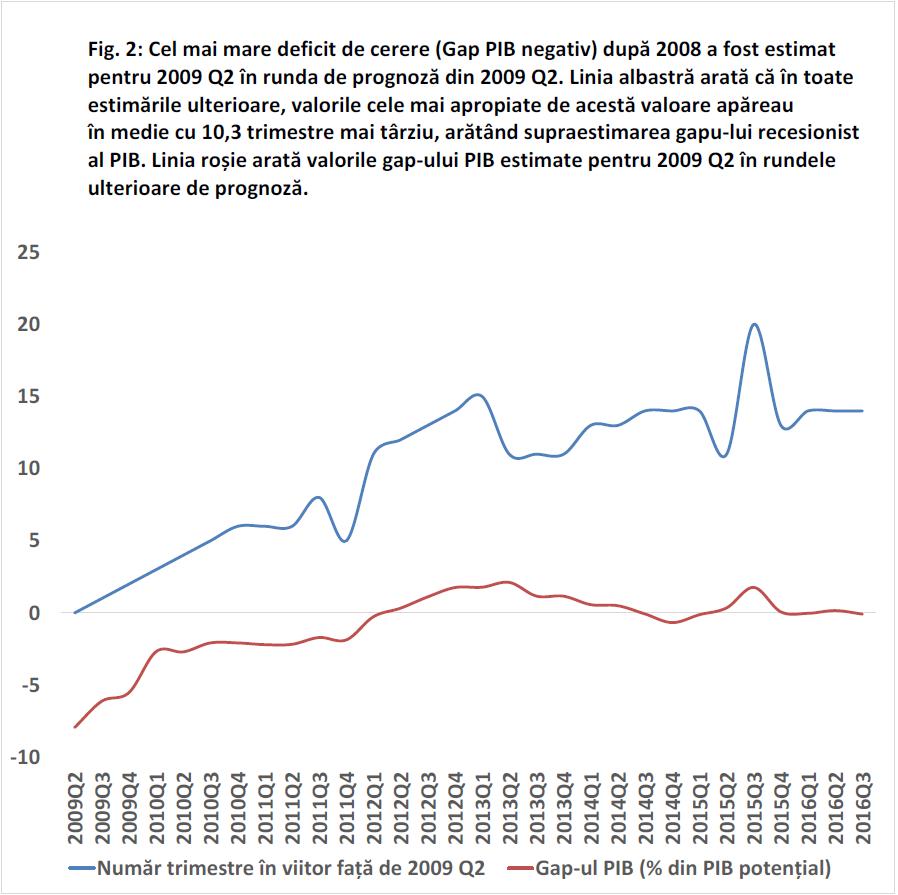

Pentru simetrie, dar ca o abatere scurtă de la argumentarea privind închiderea gap-ului PIB în 2013, am făcut același exercițiu pentru a arăta procesul de supraestimare a gap-ului PIB în perioada de după 2008 Q4. În acest caz, în fiecare rundă de prognoză ulterioară, valorile negative cele mai mari apar în apropierea datei la care se face estimarea, iar aceste valor negative „cele mai mari” tind să fie din ce în ce mai mici. De exemplu, în runda din 2009 Q2, valoarea negativă cea mai mare a apărut în 2009 Q2, în runda din 2010 Q1 ea a apărut în 2010 Q2, în runda din 2011 Q3 ea a apărut în 2011 Q2 s.a.m.d. Rezultatele sunt prezentate în Fig.2, care ilustrează procesul de supraestimare a gap-ului negativ (recesionist) al PIB. În acest caz, am pornit de la cel mai mare gap negativ estimat de BNR după 2008. Gap-ul PIB recesiunist cu cea mai mare valoare negativă a fost estimat în runda de prognoză din 2009 Q2 pentru 2009 Q2. Acesta este nivelul benchmark pentru perioada de după 2008. Linia albastră din Fig.2 arată că acest nivel a fost supraestimat, fapt demonstrat prin aceea că valorile cele mai apropiate de valoarea benchmark estimate în rundele succesive de prognoze au apărut mult mai târziu. Valorile cele mai apropiate de valoarea benchmark au apărut, în medie, cu 10,3 luni mai târziu decât în estimarea din 2009 Q2. Linia roșie din Fig. 2 arată estimările gap-ului PIB făcute pentru 2009 Q2 în toate rundele de prognoză începând cu runda din 2009 Q2.

Revin acum la argumentația privind închiderea gap-ului PIB în 2013. În medie, nivelurile cele mai apropiate de nivelul benchmark de dinainte de criză au apărut cu 8,3 trimestre mai devreme. Aceasta înseamnă cu 2 ani și un trimestru mai devreme decât se credea în 2008 Q4. Aplicând această medie pentru a corecta estimarea comună celor mai multor case de prognoză, conform căreia gap-ul PIB s-a închis în 2016 Q1, rezultă că este foarte probabil ca gap-ul PIB să se fi închis spre sfârșitul anului 2013.

Dacă gap-ul PIB s-a închis acum aproape trei ani și de atunci a devenit tot mai stimulativ, înseamnă că suntem în plin boom. Aceasta mai înseamnă și că politica monetară este mai relaxată decât intenționează să fie, iar politica fiscală relaxată a generat un impuls fiscal, ceteris paribus, mai stimulativ la adresa economiei decât ar fi fost implicat de valoarea alternativă (negativă) a gap-ului PIB. În sfârșit, aceasta ar mai putea înseamnă și că suntem mai aproape decât am putea crede, fie de o ajustare care să aducă producția spre potențial, fie de o recesiune, dacă ajustările nu se fac la timp.

Bibliografie:

Croitoru, Lucian (2016), „Are We Systematically Wrong when Estimating Potential Output and the Natural Rate of Interest?”, Romanian Journal of Economic Forecasting – XIX (2) 2016, pp. 128-151 (June).

Lucian Croitoru este consilier al guvernatorului BNR. Opiniile sale nu reprezinta pozitia BNR sau a redactiei