Recent s-a manifestat în presa şi societatea românească un val de entuziasm, optimism şi certitudine în legătură cu potențialul de gaze naturale din offshore de mare adâncime din zona economică exclusivă a României de la Marea Neagră. [1]

Nu mai departe de anul trecut se manifesta același optimism și față de exploatarea gazelor de șist. Însă după plecarea celor de Chevron, s-a lăsat o liniște asurzitoare pe subiect și poate că ar fi utilă la un moment-dat o dezbatere despre cauzele care au dus la această retragere.

Optimismul este necesar la momentul demarării unui proiect de explorare de hidrocarburi, esențială este însă o atitudine realistă în privința potențialului acestora şi a riscurilor asociate.

Atunci când se vorbește despre provocările exploatărilor offshore de mare adâncime, discuția se concentrează îndeosebi pe aspectele fiscale, respectiv împărţirea profiturilor între stat şi investitori. Chiar dacă termenii fiscali joacă un rol important în decizia de investiţie, există şi alţi factori majori de care trebuie să se ţină seama.

1. Producţia offshore de mare adâncime este tot mai importantă pentru satisfacerea cererii globale de ţiţei şi gaze naturale

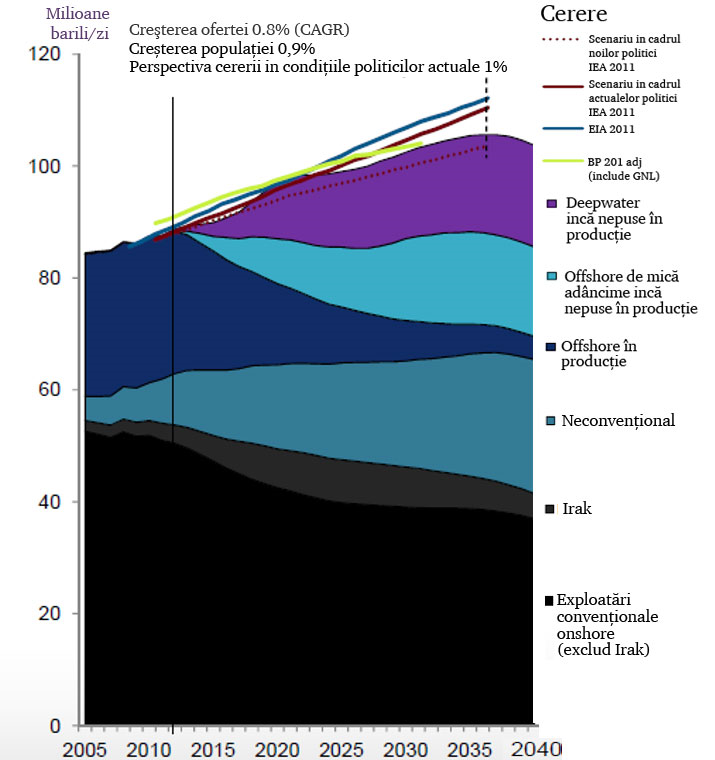

Analiza porneşte de la proiecția evoluției cererii globale de petrol[2] şi a modalităților de satisfacere a acesteia.

Se consideră că piața globala de țiței va continua sa fie una strânsă, în care cererea si oferta vor fi apropiate. Potrivit prognozelor Agenției Energetice Internaționale, cererea de țiței va crește cu un ritm anual de 1% până în 2035 (vezi graficul 1), motorul creșterii reprezentându-l sectorul de transporturi. Satisfacerea cererii va necesita exploatarea resurselor din offshore, inclusiv a celor de mare adâncime, precum și a celor onshore neconvenționale, în condițiile declinului producției din zăcămintele convenționale, precum şi din zăcămintele offshore aflate în prezent în producție,.

Grafic 1: Evoluţia cererii şi ofertei globale de ţiţei până în 2035 (sursa IEA)

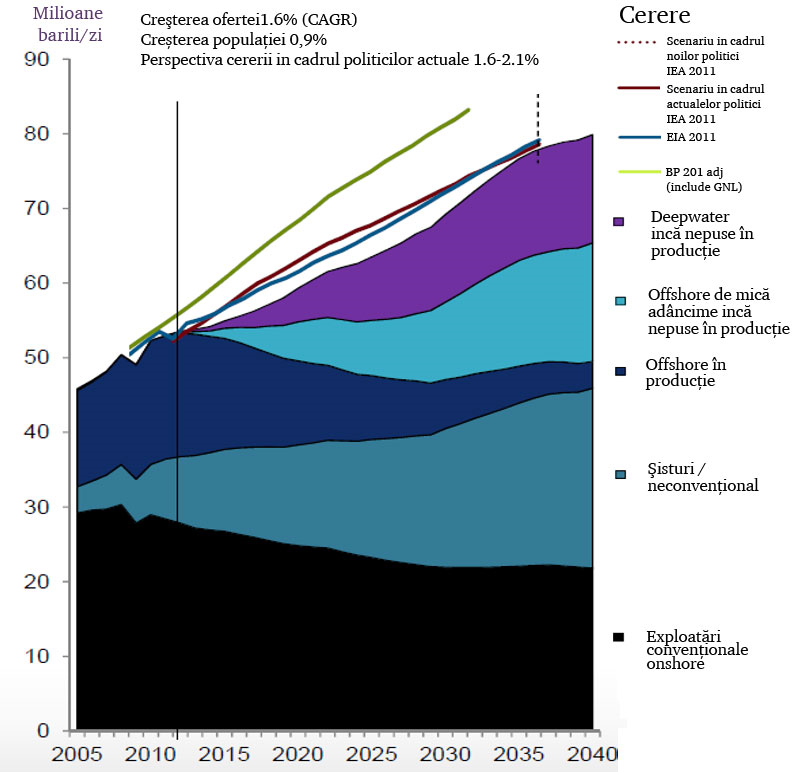

Situația este similară în ceea ce privește cererea de gaze naturale. Se estimează că aceasta va creşte la nivel global cu 65% până în 2035 şi că două treimi din producție va proveni din zăcăminte neconvenționale, inclusiv din zăcăminte offshore de mare adâncime (vezi graficul 2).

Grafic 2: Evoluţia cererii şi ofertei globale de gaze naturale până în 2035 (sursa IEA)

Piaţa gazelor naturale va rămâne una fragmentată în 3 mari blocuri regionale: America, Europa si Asia – cu un element de legătură, reprezentat de gazul natural lichefiat (circa 20% din ofertă) şi care va contribui la conturarea unei piețe globale.

Exploatările offshore au început să devină semnificative în anii 70-80, atunci când au fost descoperite şi cele mai mari zăcăminte în apele de mică adâncime. Pe măsură ce rezervele mai ușor de descoperit şi exploatat au început să se epuizeze, companiile internaţionale de petrol (Supermajors) s-au îndreptat spre ape tot mai adânci, iar ponderea gazelor naturale a început să crească în totalul descoperirilor. (vezi graficul 3).

Grafic 3: Tendinţa în offshore, tot mai adânc şi tot mai mult gaz (sursa Bernstein)

De altfel, exploatarea zăcămintelor offshore de mare adâncime este (cu excepția Petrobras și Statoil) apanajul Supermajors, în condițiile în care acestea dețin doar 10% din rezervele mondiale sigure de hidrocarburi, restul de 90% fiind deținut de companiile energetice naționale. Majoritatea rezervelor deținute de Supermajors sunt situate în zone de frontieră, cu costuri ridicate de extracţie, în vreme ce companiile energetice naţionale exploatează în general zăcăminte convenţionale, mai ieftin de exploatat – aşa cum sunt cele din Orientul Mijlociu. Supermajors sunt de altfel lideri mondiali în materie de tehnologie de prospecțiune şi extracție, acționând ca o combinaţie între bănci de investiţii capabile să mobilizeze resurse financiare substanțiale în proiectele de explorare şi exploatare şi companii de tehnologie şi de management de proiect, ce-şi păstrează avantajul competitiv prin inovație continuă. Poate tocmai de aceea Supermajors provin din spaţiul economic anglo-saxon care este dinamic şi competitiv, încurajând şi recompensând inovația.

Din punct de vedere al distribuției geografice, rezervele offshore de mare adâncime descoperite în ultimii ani sunt situate preponderent în zone dificil de explorat şi de exploatat, cu provocări mari (vezi harta 1). Spre exemplu, în zona arctică (22 descoperiri recente) exploatările se fac în condiții extreme, sub banchiza de gheață și la adâncimi mari, iar Golful Mexic (34 de descoperiri) este o zonă afectată de uragane frecvente. Bazinul Santos (51 de descoperiri) este situat în mijlocul Atlanticului – între Brazilia şi Africa, zonă afectată de furtuni violente. Acest coridor lung de 500 mile şi larg de 100 (adâncimea la care se află hidrocarburile este de 5000 de metri sub fundul mării) conține un zăcământ enorm unde se presupune ca ar exista 100 mld. barili de țiței, ceea ce la un preț al barilului de 60 $/baril, înseamnă aproximativ 6 mii mld. $, aproximativ 35% din PIB-ul actual al SUA. Un singur perimetru din zonă, Tupi, are rezerve estimate între 8 si 10 mld. barili echivalent petrol (bep). Dar mijlocul Atlanticului prezintă și alte provocări cum ar fi adâncimea apei (peste 2500 metri) și distanța foarte mare de uscat. În aceeași situație sunt și exploatările din estul și vestul Africii (46 de descoperiri), situate în zone notorii pentru instabilitatea politică și geopolitică.

În Asia de Sud-Est, cele 17 descoperiri recente sunt într-o zonă cu temperatură geopolitică în creștere și cu dispute asupra zonelor economice exclusive, între China, Japonia, Vietnam, Malaiezia şi Filipine.

Harta 1: Localizarea zăcămintelor offshore de mare adâncime descoperite în ultimii ani (sursa Arthur D. Little)

Se estimează că rezervele de petrol din apele de mare adâncime ar fi de aproximativ 83o mld. bep, din care circa 70% nu au fost încă explorate (vezi graficul 4). Până în prezent s-au produs doar 75 mld. bep – sub 10% – si au fost dezvoltate alte 67 mld. bep. Sunt necesare investiții şi eforturi considerabile pentru explorarea şi dezvoltarea rezervelor estimate.

Nu este neobişnuit ca un proiect să coste 8-10 mld. $, doar business plan-ul Petrobras pentru pentru dezvoltarea zăcămintelor din Bazinul Santos fiind de 225 mld. $. Proiectul de exploatare pentru zăcământul Tupi, cu rezerve de 8-10 mld. bep, amintit anterior, presupune o finanţare de 7 mld. $.

Grafic 4: Inventarul resurselor de gaze naturale şi de ţiţei din apele de mare adâncime la nivel mondial (sursa Rystad Energy)

2. Creşterea costurilor proiectelor offshore de mare adâncime

Investițiile în sector se concentrează acolo sunt oportunităţile, astfel, dintr-un total de investiții de peste 7000 mld. $ în sectorul de explorare şi producţie în perioada 2011-2020, 40% vor fi alocate pentru explorările şi exploatările offshore, din care 18% către zonele de mare adâncime (vezi grafic 5), în medie 60-70 mld. $ pe an.

Grafic 5: Investițiile în proiecte de explorare şi exploatare în apele de mare adâncime la nivel mondial în perioada 2011-2020 (sursa Arthur D. Little)

Acest lucru este reflectat şi de evoluția numărului de sonde de explorare și dezvoltare în apele de mare adâncime (vezi grafic 6), care au înregistrat o rată anuală medie de creștere de 8% în ultimul deceniu. Chiar dacă recenta scădere a prețului țițeiului va duce la o încetinire a investițiilor, se estimează că zona offshore de mare adâncime va continua să atragă o parte importantă a eforturilor de explorare.

Grafic 6. Numărul de sonde de explorare şi dezvoltare în apele de mare adâncime la nivel mondial între 2005 şi 2012 (sursa Arthur D. Little)

Investițiile în zonele de mare adâncime presupun costuri foarte ridicate. În timp ce o sondă de explorare în zona onshore matură costă între 5-10 milioane $, ea poate să ajungă pana la 100-180 de milioane $ în zona offshore de frontieră, şi aceasta în condiţiile în care probabilitatea de succes a acesteia din urmă este de aproximativ 20-25% (între 3 şi 4 din 5 sonde de explorare forate sunt uscate sau descoperă resurse de hidrocarburi fără viabilitate economică).

De asemenea, un rol important în creşterea costurilor sondelor de explorare de adâncime (circa 50%) l-a avut şi înăsprirea cadrului de reglementare în urma accidentului platformei BP Deepwater Horizon din 2010 (vezi grafic 7).

Grafic 7: Costurile medii ale forării unei sonde de explorare în funcţie de tipul zăcământului (sursa Wood Mackenzie)

Exista însă sonde de explorare care au costat peste 250 de milioane $. Un exemplu este sonda Pitanga săpată de BP în apele braziliene, care a fost abandonată, dar care a costat compania 850 de milioane $, potrivit datelor din raportul anual 2014 al companiei.

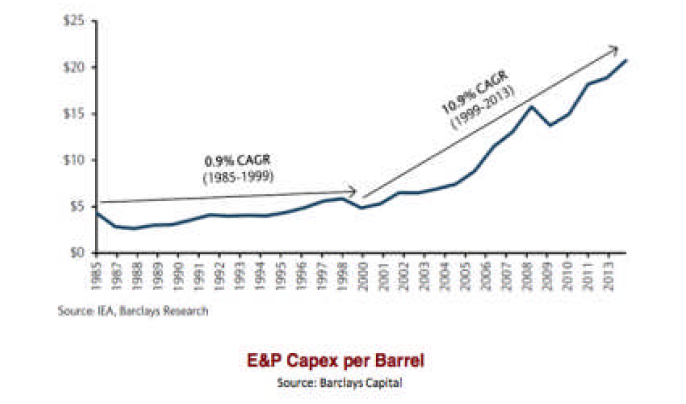

Creşterea costurilor cu sondele de explorare este parte a unui trend mai general de creştere a costurilor de descoperire pe baril, cu o rată anuală de 11% între 1999 şi 2013 (vezi graficul 8).

Grafic 8: Evoluţia costurilor de descoperire a unui baril de petrol echivalent. Creştere accelerată a costurilor începând cu anul 2000 (sursa Barclays)

In zonele de mare adâncime se folosesc utilaje, platforme sau nave foarte scumpe. O nava autonomă, care poate sa foreze 50.000 de picioare de la nivelul marii pana la zăcământ poate să coste în jur de 800 de milioane $ şi se închiriază cu 700.000 $ pe zi. Există de altfel o piață a închirierii de utilaje, platforme şi vase de foraj în offshore care până recent a fost una extrem de strânsă, cu cerere mare şi cu o ofertă relativ limitată.

Aşa cum s-a menționat, Supermajors sunt foarte active în offshore de mare adâncime din dorința de a-şi menține producția şi rezervele. Aceasta necesită investiții din ce in ce mai mari, așa cum se observă din analiza comparativă a creșterii cheltuielilor de capital la trei mari companii petroliere internaționale – ExxonMobil, Royal Dutch Shell şi Chevron (vezi graficul 9).

Grafic 9: Creşterea cheltuielilor de capital raportată la evoluţia producţiei pentru ExxonMobil, Royal Dutch Shell şi Chevron în perioada 2009-2013, sursa Wall-Street Journal

3. Ciclul de viaţă al unui proiect de exploatare de ţiţei şi gaze naturale şi caracteristicile investiţiilor în sector

Ceea ce este caracteristic în general proiectelor de exploatare de ţiţei şi gaze naturale, şi în mod deosebit a celor din zona de frontieră, este durată lungă a investiţiilor, valoarea foarte ridicată a acestora şi riscurile semnificative.

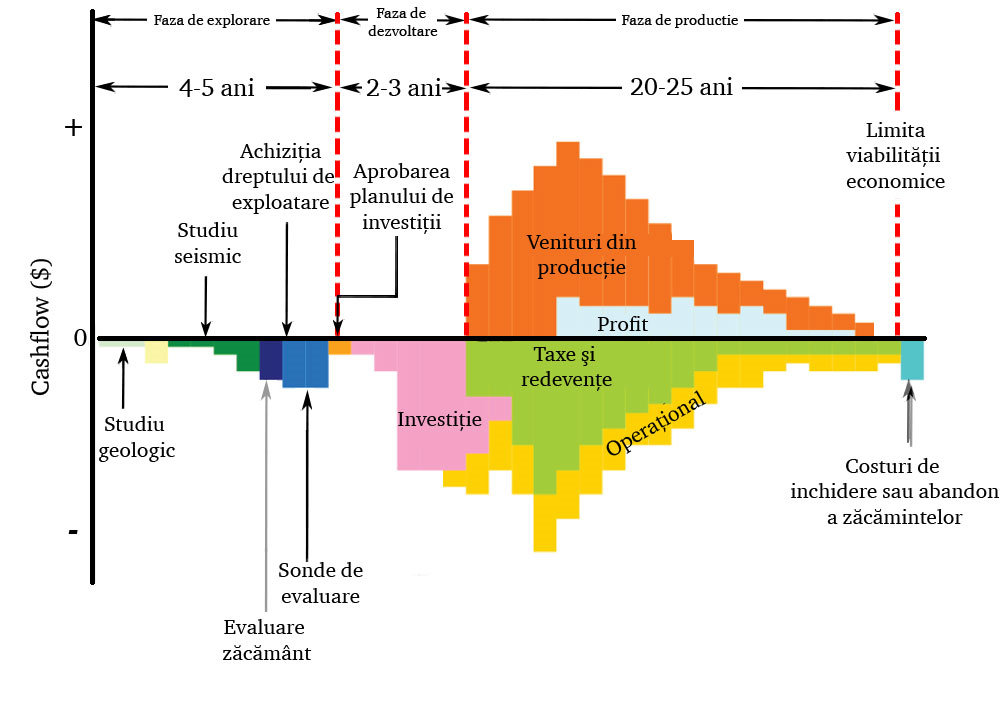

Graficul 10 prezintă ciclul de viaţă al unui proiect offshore de mare adâncime, cu o durată totală de până la 30 de ani, împărţită în 3 mari faze (explorare, dezvoltare şi producţie).

În faza de explorare, care poate dura 4-5 ani, un investitor angajează costuri legate de studii geologice, sonde de evaluare, activitate de explorare, achiziţie de drepturi de exploatare, studii seismice, etc.

Ca exemplu, Shell a început să se intereseze de potenţialul de ţiţei şi gaze naturale din zona arctică la sfârşitul anilor 80. A săpat atunci câteva sonde care au identificat rezerve de gaze naturale în perimetrul Burger din largul coastelor Alaskai, dar care la acel moment nu aveau viabilitate economică. Compania a reevaluat situaţia la începutul anilor 2000 şi a ajuns la concluzia că în zonă s-ar putea descoperi şi ţiţei, aşa că în 2008 a achiziţionat mai multe licenţe de explorare în aceleaşi perimetre. După alţi şapte ani, Shell nu a săpat încă nicio sondă de producţie, însă a investit până acum în acest proiect 7 mld. $. [3]

Grafic 10: Ciclul de viaţă al unui proiect de exploatare de ţiţei şi gaze naturale (sursa BERD)

Dacă în urma analizării datelor seismice, geologice şi a rezultatelor sondelor de explorare se ia decizia de investiție, urmează faza de dezvoltare, de 2-3 ani, timp în care se implementează planul de investiţii cu costuri foarte ridicate. În medie, timp de şapte ani de la începerea unui proiect de exploatare de ţiţei şi gaze naturale în ape de mare adâncime, acesta are numai ieșiri de fluxuri de numerar și zero intrări de venituri.

De exemplu, proiectul Ichthys din vestul Australiei, operat de japonezii de la INPEX ar urma să exploateze unul dintre cele mai mari zăcăminte de gaze naturale descoperite în acea parte a lumii, are un buget de dezvoltare estimat la 34 mld. $. Practic, se doreşte integrarea a trei mari zăcăminte gazeifere offshore, construcţia unei facilităţi de procesare onshore pentru conversia în gaz natural lichefiat şi conectarea acestora cu o conductă lungă de aproape 900 de kilometri. [4]

Un alt exemplu este proiectul Kashagan, din zona economică exclusivă a Kazahstanului din Marea Caspică. Acest zăcământ uriaş de gaze natural de 13.000 de milioane de bep recuperabili (dintr-un total estimat de 38.000 de milioane de bep) a fost descoperit în anul 2000 şi a fost dezvoltat de un consorţiu format din KazMunayGas, Eni, Royal Dutch Shell, Total, ExxonMobil, chinezii de la CNP şi INPEX. Deşi au trecut 15 ani de la descoperirea zăcământului, acesta nu a intrat încă în producţie, estimându-se că aceasta va începe abia din 2017 (costurile estimate ale proiectului sunt de peste 50 de mld. $, mergând chiar până la 100 de mld $).

Aşa cum se vede în graficul 11, pentru proiectele în ape de mare adâncime producţia începe în medie după aproximativ 7 ani de la demararea proiectului, spre deosebire de proiectele onshore şi din ape mai puţin adânci.

Odată cu faza de producţie, încep să apară şi veniturile, iar primele profituri sunt generate cam după 10 ani de la demararea proiectului, respectiv 2-3 ani de la începerea producției.

În faza de producţie sunt şi alte ieșiri de fluxuri de numerar, reprezentate de taxe, redevențe, impozite, dar şi de cheltuieli operaționale. La sfârșitul ciclului de viaţă economică al proiectului[5] există costuri de închidere sau de abandonare a zăcămintelor şi de refacerea sau restaurare a zonei, inclusiv demontarea infrastructurii.

Grafic 11: Durata medie necesară dezvoltării unor proiecte de exploatare de ţiţei şi gaze naturale (sursa Wood Mackenzie)

Aşa cum se vede în graficul 10, la aprobarea planului de investiţii, angajamentul financiar, care poate fi foarte semnificativ, devine practic irevocabil.

Aşa cum s-a menţionat anterior, proiectele din sector, pe lângă necesarul de investiţii semnificative şi termenul lung de recuperare a acestora, se fac în condiții de risc. Înainte de analiza detaliată a riscurilor s-ar impune câteva comentarii sintetice despre legătura dintre riscul general şi profitabilitatea cerută de investitori.

În analiza investiţională se ia în considerare riscul total al proiectului, care este dat de suma componentelor acestuia. Investitorii evaluează riscul şi rentabilitatea aşteptată a proiectului. Cu cât mai mare riscul, cu atât mai mare profitabilitatea aşteptată. Pentru optimizarea activităţii prin diversificarea riscurilor, companiile din sector îşi constituie portofolii de proiecte.

Din acest punct de vedere, sectorul se aseamănă cu industria farmaceutică şi cea aerospaţială şi de apărare, două sectoare în care se fac de asemenea pariuri mari şi riscante, pe termen lung, fie pe câteva molecule, fie într-un nou tip de aeronavă de transport sau de luptă. Nu toate proiectele reuşesc, însă pentru că există un portofoliu, cele care reuşesc trebuie să compenseze şi pariurile ratate. În toate situaţiile, investiţia se recuperează numai după ani buni.

Având în vedere riscul total, este necesară o rată internă de profitabilitate a proiectelor offshore de mare adâncime de peste 15%, care poate ajunge însă până la 20%. Ţinând seama de impactul asupra rezultatelor financiare al proiectelor eşuate, rezultă o profitabilitate medie raportată la capitalul Supermajors de peste 12% pe termen lung, în linie cu aşteptările investitorilor într-un sector cu risc ridicat şi nu semnificativ diferită de profitabilitatea companiilor energetice naţionale care exploatează în general zăcăminte mult mai bogate şi mai facile.

4. Riscurile proiectelor offshore de mare adâncime

Figura 1: Principalele riscuri în sectorul de ţiţei şi gaze naturale

Mai sus este prezentat tabloul celor mai semnificative riscuri din sectorul de ţiţei şi gaze naturale în ape de mare adâncime, componente ale riscului total. Fiecare dintre acestea va fi analizat pe scurt în cele ce urmează.

Incertitudinea privind potenţialului resurselor. Cu toate dezvoltările tehnologiei, probabilitatea de a fora o sondă de succes este între 20-25%, ceea ce poate duce la eşecuri costisitoare, sau, în altă lectură, la experienţe utile.

BP, care după accidentul din Golful Mexic a devenit foarte transparentă, menționează în raportul anual 2014 nu mai puțin de 12 exemple de sonde eșuate – cea mai mare, deja menționata sondă Pitanga din Brazilia. Alte exemple: Algeria (524 de milioane $), India (139 de milioane $), Golful Mexic (500 de milioane $), China (112 milioane $), Angola (110 milioane %) şi Maroc (83 milioane $).

Un alt exemplu este Statoil, compania petrolieră de stat norvegiană, care a săpat 3 sonde în zona arctică în 2014, toate trei uscate.

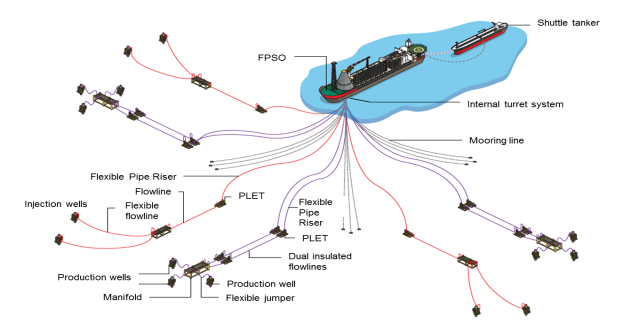

Infrastructura şi logistica pot să reprezinte provocări semnificative. Acestea sunt esenţiale pentru a aduce petrolul în piaţă. Există zone în lume cu infrastructură deja dezvoltată, în primul rând conducte, cum ar fi Golful Mexic şi Marea Nordului. Însă în noile zone de frontieră – mijlocul Atlanticului, zona arctică, estul Africii sau zona Mării Negre – nu există o astfel de infrastructură.

În unele din aceste zone, spre exemplu mijlocul Atlanticului sau Africa de Vest, nu se poate construi o reţea de conducte. În acest caz vor fi necesare capacităţi de stocare, procesare offshore şi transport. Graficul 12 prezintă o structură tipică de producţie în ape de mare adâncime.

Dacă pentru ţiţei sunt suficiente tancuri petroliere de transport care să preia producţia şi să o transporte către zonele de stocare de pe ţărm, pentru zăcămintele de gaze naturale ce nu pot fi conectate cu ţărmul prin conducte, vor fi necesare facilităţi de lichefiere offshore.

Grafic 12: Structura de conducte de exploatare a unei nave de foraj marin, sursa ExxonMobil

Riscul legat de tehnologie. Evoluţia tehnologică în general reprezintă, pentru sectorul de ţiţei şi gaze, atât un risc, cât şi o oportunitate. Este un risc pentru că progresele din ultima perioadă confirmă că bateriile pot deveni un competitor puternic în sectorul furnizării de energie, iar costul tehnologiei scăde cu timpul. În paralel, costul extragerii unei resurse finite, cum sunt ţiţeiul şi gazele naturale, are o tendinţă ascendentă. Tehnologia poate să fie un competitor pentru că aduce înlocuitori.

În acelaşi timp, aceasta reprezintă şi o barieră de intrare. Cine o stăpâneşte poate să ţină competitorii la distanţă. Cu excepţia Petrobras, marile companii energetice naţionale nu au tehnologia necesară pentru apele de mare adâncime. Inovarea are loc în economii în care concurenţa este ridicată.

Şi în sfârşit, tehnologia poate fi un facilitator. Modul în care se explorează acum în apele de mare adâncime era de neconceput în urmă cu 20 de ani. Vasele, platformele de foraj, dar şi tehnologia de prelucrare – toate au făcut progrese enorme în ultimele două decenii.

Pentru a înţelege provocările tehnologice ar trebui spus că unele zăcăminte se află la adâncimi totale de 9000 de metri sub nivelul mării (în ape adânci de 2000 de metri şi la 7000 de metri sub fundul mării). Echipamentele amplasate pe fundul mării trebuie să lucreze sub o presiune de 200 de atmosfere timp de 20 de ani. Aceasta în condiţiile în care cele mai performante submarine nucleare nu coboară la adâncimi mai mari de 500 de metri.

Cu toate evoluţiile, tehnologia poate să pună în continuare probleme. Astfel, explorările făcute de Shell în apele arctice au fost întrerupte de două ori ca urmare a cedărilor de materiale. Navei de foraj Noble Discoverer i s-a defectat motorul, iar platformei Kulluk i s-au rupt cablurile cu care era tractată şi aceasta a eşuat, fiind în cele din urmă abandonată.[6]

Un exemplu foarte recent de risc legat de tehnologie este proiectul Chevron din Golful Mexic denumit Big Foot. Zăcământul este situat la 225 de mile sud de New Orleans în ape adânci de circa 1600 de metri şi ar fi trebuit să producă 75.000 de barili de ţiţei şi 675.000 mcde gaze naturale pe zi. Platforma de producţie, care are o înălţime de 130 de metri, urma să fie ancorată de fundul mării prin 16 tendoane (tuburi de oţel cu diametrul între 61 şi 81 de centimetri). Pe 1 iunie 2015, în timpul manevrelor de conectare la corpul platformei, 6 dintre tendoane şi-au pierdut chesoanele care le asigurau flotabilitatea şi s-au scufundat. Acest incident va afecta semnificativ calendarul de punere în producţie şi va genera costuri suplimentare pentru Chevron.[7]

De asemenea, contează din ce în ce mai mult şi sistemele informatice necesare pentru procesarea şi interpretarea datelor seismice şi geologice, precum şi a rezultatelor forărilor. Spre exemplu, British Petroleum a dezvoltat la Houston, Texas, un centru de calcul cu o capacitate de prelucrare a datelor de 2,2 petaflops (suficientă cât să efectueze 2.200 de trilioane de calcule pe secundă) în condiţiile în care necesarul de putere de calcul al companiei a crescut de 20.000 de ori faţă de 1999. [8]