Dosare Juridice / Deloitte

Pagina 1

Dosare Juridice - Studiu

Majoritatea liderilor de business din România consideră că PNRR va contribui la competitivitatea economiei locale în următorii cinci ani; România,...

Dosare Juridice - Studiu

Studiu Deloitte: Tranziția către economia circulară a încetinit la nivel global în 2023. Sectorul agroalimentar, industria producătoare și...

Dosare Juridice - Fraudă

Prevenirea fraudei: investiție-cheie pentru succesul businessului

Dosare Juridice - e-Factura

Digitalizarea raportărilor fiscale – etapele anului 2024. Ce schimbări apar la e-Factura?

Dosare Juridice - Studiu

Studiu privind calitatea vieții și bunăstarea socială: pentru prima dată, majoritatea țărilor lumii au stagnat în 2023 sau chiar au scăzut....

Dosare Juridice - Studiu

Studiu Deloitte: stresul la locul de muncă este principala preocupare a peste jumătate dintre angajații din întreaga lume, urmat de schimbările...

19 Mar •

DELOITTE

webPR: Deloitte România l-a recrutat pe Alin Chitu, profesionist cu aproape 20 de ani de experiență în domeniul fiscal, în rolul de Partener...

Dosare Juridice - Fiscalitate

Indicator de avertizare în inspecția fiscală – aspecte privind constituționalitatea aplicării impozitului de 70% pentru persoanele fizice

Dosare Juridice - Antreprenoriat

Antreprenoriatul românesc: valoare intrinsecă în ascensiune

Dosare Juridice - Fiscalitate

Noul tratament fiscal al tichetelor de masă. Cum poate fi acoperită contribuția la sănătate?

12 Mar •

DELOITTE

webPR: Deloitte și UiPath își extind alianța strategică globală prin introducerea unei noi metodologii de implementare, bazată pe inteligență...

11 Mar •

DELOITTE

webPR: Deloitte România și Reff & Asociații au obținut sesizarea CJUE de către Curtea de Apel București într-un litigiu care vizează impunerea TVA...

Dosare Juridice - Studiu

Studiu Deloitte: companiile din România se așteaptă la îmbunătățirea indicatorilor economici, dar rămân prudente, pe fondul gradului ridicat de...

Dosare Juridice - Fiscalitate

Indicator de avertizare în inspecția fiscală – pe ce venituri ar putea plăti persoanele fizice impozit de 70%, venituri nedeclarate sau venituri...

Dosare Juridice - Sistemul CESOP

Nouă obligație de raportare pentru bănci și alte instituții de plată. Care este scopul sistemului CESOP?

1 Mar •

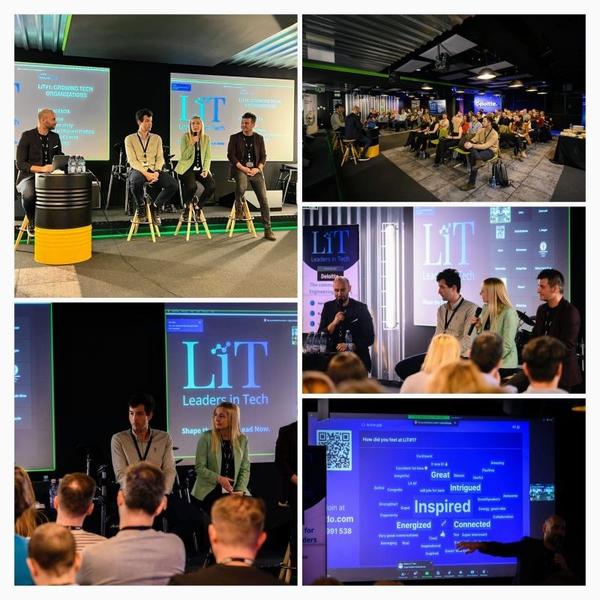

DELOITTE

webPR: S-a lansat comunitatea Leaders in Tech în cadrul unui eveniment organizat la sediul Deloitte din Oregon Park

Dosare Juridice - Studiu

Studiu Deloitte: optimism în creștere privind evoluția economică în Europa Centrală, însoțit de așteptări privind îmbunătățirea lichidității

Dosare Juridice - Studiu

Studiu Deloitte: prețul, primul criteriu în alegerea mașinii. Motoarele pe combustie internă revin pe creștere în preferințele consumatorilor

Dosare Juridice - Fiscalitate

Indicator de avertizare în inspecția fiscală – cheltuielile personale, unul dintre punctele de pornire în verificarea situației fiscale

Dosare Juridice - Fiscalitate

Indicator de avertizare în inspecția fiscală – numărătoarea inversă până la primele decizii cu impozit de 70% pentru persoanele fizice

Dosare Juridice - Sancțiuni internaționale

Conformarea în aplicarea sancțiunilor internaționale: noi măsuri de reglementare propuse la nivelul Uniunii Europene. Știu companiile ce riscuri...

Dosare Juridice - Analiză

Analiză Deloitte: România este printre cele mai active piețe de fuziuni și achiziții din Europa Centrală și de Est. În 2023, deși volumul a...

Dosare Juridice - Studiu

Studiu Deloitte: opt din zece lideri la nivel global se așteaptă ca Gen AI să le transforme organizația în următorii trei ani. Îmbunătățirea...

Dosare Juridice - Fiscalitate

Indicator de avertizare în inspecția fiscală – verificările derulate de ANAF la persoanele fizice, în urcare pe un drum cu înclinare de 70%

5 Feb •

DELOITTE

webPR: Deloitte devine al șaselea cel mai puternic brand din lume în 2024, potrivit celui mai recent clasament Brand Finance 500, și rămâne cel...

Dosare Juridice - Studiu

Studiu Deloitte: cheltuielile companiilor cu Gen AI vor crește cu 30% în 2024 la nivel global, iar piața cipurilor optimizate pentru această...

Dosare Juridice - Studiu

Studiu Deloitte: riscurile cibernetice, reglementările de mediu și creșterea dobânzilor, principalii factori care vor influența performanța...

19 Ian •

DELOITTE

webPR: 21 de companii antreprenoriale românești, cu o cifră de afaceri cumulată de 2,7 miliarde de euro și 8.000 de angajați, au primit...

Dosare Juridice - Fraudă

Organizațiile pierd anual trilioane de dolari din cauza fraudei. Trainingurile pentru angajați și politicile interne de raportare, elemente-cheie...

Dosare Juridice - Fiscalitate

Pregătirea insuficientă a angajaților și lipsa de predictibilitate fiscală, constrângeri ale mediului de afaceri. Ce soluții există?

Dosare Juridice - Litigii colective

Reglementarea în premieră a litigiilor colective în România – de la mitul american, la echilibrul european

Dosare Juridice - Fiscalitate

Șase pași principali pentru compensarea sumelor câștigate de contribuabili în instanță de la autoritățile locale cu taxele datorate bugetului de...

Dosare Juridice - Studiu

Studiu Deloitte: Cheltuielile de sărbători vor depăși nivelurile pre-pandemice pentru prima dată anul acesta, 72% dintre consumatori așteptându-se...

Dosare Juridice - Declarația 112

Angajatorii din IT, construcții, agricultură și industria alimentară, contra cronometru cu raportările salariale. Cum arată noua Declarație 112?

14 Dec •

DELOITTE

webPR: Deloitte România a asistat pro bono Comitetul Olimpic și Sportiv Român în crearea unor module de curs privind transformarea sustenabilă a...

Dosare Juridice - Studiu

Studiu Deloitte: șase din zece directori de marketing au folosit inteligența artificială în activitățile derulate în ultimul an

7 Dec •

DELOITTE

webPR: Peste 100 eleve de liceu au participat la provocarea lansată de Deloitte România de a-și dezvolta abilitățile în tehnologie și...

Dosare Juridice - Studiu

Studiu Deloitte: ponderea multinaționalelor care estimează o creștere a poverii fiscale ca urmare a implementării reformei OCDE scade la 34% de la...

Dosare Juridice - Start-uri de tehnologie

Redbee Software, DRUID și Questo sunt companiile românești incluse în categoria principală a topului start-upurilor de tehnologie cu cea mai mare...

Articol susținut de Deloitte

VIDEO Videoconferința Deloitte „Start-upurile locale de tehnologie recunoscute la nivel regional - care este rețeta succesului?”

Articol susținut de Deloitte

Ce start-upuri românești au intrat anul acesta în clasamentul Deloitte Technology Fast 50 Europa Centrală? Urmărește transmisiunea live vineri, 24...

22 Nov •

DELOITTE

webPR: Reff & Asociații | Deloitte Legal dă startul unei noi ediții a proiectului educațional „Law Is Awesome!”, care antrenează studenții ce vor...

21 Nov •

DELOITTE

webPR: Deloitte România a asistat ANAF în implementarea unui proiect pentru modernizarea activității de control fiscal, finanțat din fonduri europene

Dosare Juridice - Prețuri de transfer

Prețurile de transfer, printre provocările extinderii transfrontaliere pentru start-upurile din IT

Dosare Juridice - Tehnologia cloud

Trei elemente cheie de luat în considerare în primele etape ale migrării către cloud: efectuarea unei analize inițiale, alegerea tehnologiei...

Dosare Juridice - Studiu

Studiu Deloitte: liderii globali consideră provocările geopolitice, tendințele inflaționiste și presiunea crescută cu privire la aspectele de...

Dosare Juridice - Verificări de fond

Mit sau realitate? Cinci prejudecăți despre verificările de fond în afaceri

Dosare Juridice - Sistemul de raportare RO e-Factura

Sancțiunile aplicabile în cazul neconformării la sistemul de raportare RO e-Factura

Guvernul a dat aviz negativ pe proiectul de lege care penaliza practica trimiterii pacienților de la stat la privat

„Un golan cu halat". Reacții după explicațiile dr. Cîrstoiu, candidatul PSD-PNL

REPORTAJ Cine este Ranga, srilankezul care a ajuns manager de fabrică în România și a organizat o petrecere cu 3000 de oameni în București

Primăria lui Piedone: 1 milion de lei fără licitație, spart în 12 contracte. Totul în trei zile

LIVE Război în Ucraina - ziua 785: Olaf Scholz speră ca membrii NATO să livreze Ucrainei șase sisteme Patriot / Șeful CIA avertizează că Ucraina riscă să piardă războiul în lipsa ajutorului suplimentar al SUA / Un polonez este acuzat că colaborat cu Rusia pentru uciderea lui Zelenski

Israelul a judecat foarte greșit amploarea atacului iranian. Aștepta, inițial, 10 rachete. Au venit cu sutele - New York Times

Avertisment la nivel înalt către Israel și Iran: „Ne aflăm în pragul unui război regional. Opriți-vă!”