Scăderea preţului petrolului[2] reprezintă probabil cel mai important eveniment economic de până acum al deceniului, cu implicaţii majore în multiple sectoare şi cu afectarea atât a ţărilor producătoare, cât şi a marilor importatori şi consumatori, dar care oferă totodată o oportunitate unică pentru o schimbare de paradigmă la nivel global în ceea ce priveşte politicile energetice.

- Cauzele scăderii preţului petrolului

Despre scăderea preţului petrolului, care s-a produs în a doua jumătate a anului trecut, s-a spus că a fost precum „un câine care nu a lătrat”[3], respectiv un fenomen care a evoluat tăcut şi care a surprins majoritatea specialiştilor din sectorul energetic[4]. Atunci când „câinele a muşcat pe tăcute şi pe neaşteptate” s-a produs prăbuşirea preţului de la peste 100 de dolari pe baril în iunie 2014 la sub 50 de dolari, urmată de o uşoară redresare până spre 55 de dolari (aşa cum se vede şi în graficul nr. 1).

Grafic 1: Evoluţia preţului barilului de petrol Brent, 1988-2015, dolari/baril, sursa Bloomberg

Înainte de prăbuşirea preţului, aproape toate prognozele referitoare la cotaţiile petrolului indicau cel puţin stagnarea, dacă nu aprecierea treptată a acestora, urmând logica generală a unei pieţe de mărfuri în care se tranzacţionează o resursă finită şi costisitor de extras, aşa cum este ţiţeiul.

În acest sens, analiza World Energy Outlook 2014, făcută de Agenţia Internaţională pentru Energie, lua în calcul 3 scenarii privind evoluţia preţului petrolului până în 2040. Toate mergeau pe ipoteza menţinerii preţului la peste 100 de dolari per baril până cel puţin în 2020, urmată fie de o apreciere, fie de o plafonare a acestuia (vezi graficul nr. 2).[5] Nimic nu anunţa înjumătăţirea preţului produsă în ultimele nouă luni.

Grafic 2: Evoluţia cererii globale de petrol şi prognozele privind evoluţia preţului petrolului, Sursa IEA, World Energy Outlook 2014

În buna tradiţie a „profeţiilor despre trecut”, după eşecul în estimarea evoluţiei preţului se încearcă acum identificarea unor explicaţii logice pentru scăderea acestuia.

Astfel, în ultimii ani, s-a produs o decuplare a creşterii economice de creşterea consumului general de energie, ca urmare a introducerii unor tehnologii mai performante, a îmbunătăţirilor în materie de eficienţă energetică şi a transformărilor structurale din economia globală, în care o pondere tot mai însemnată o au ramurile economice cu o intensitate energetică scăzută. În ultimii 15 ani, cererea mondială de petrol a crescut cu doar 1,4% anual, în condiţiile în care în aceeaşi perioadă preţul a urcat de la 10 dolari în 1998 la 150 de dolari per baril în 2008, apoi a scăzut la 30 de dolari, redresându-se şi stabilizându-se în perioada 2011-2014 la peste 100 de dolari per baril.[6]

În acelaşi timp, în ultimul deceniu, Statele Unite în mod special au trecut printr-o adevărată revoluţie în sectorul extractiv datorită perfecţionării tehnologiei fracturării hidraulice, care a făcut posibilă exploatarea ţiţeiului şi gazelor de şist şi care a readus Statele Unite în postura de cel mai mare producător mondial de ţiţei şi gaze naturale. Producţia acestora, care s-a majorat doar în ultimul an cu peste 1 milion de barili (o rată de creştere uimitoare), la aproape 12 milioane de barili pe zi, şi a generat un dezechilibru între cerere şi ofertă pe piaţa mondială a petrolului[7] (vezi graficul nr. 3).

Grafic 3: Evoluţia cererii şi ofertei de petrol la nivel global în 2014, în milioane de barili pe zi, sursa Wood Mackenzie

Acest dezechilibru a fost amplificat şi de producţia suplimentară din exploatările de şisturi petroliere (oil sands) din Canada, de menţinerea producţiei Irakului în ciuda situaţiei dificile din ţara confruntată cu o insurgenţă islamistă şi de redresarea producţiei Libiei (aşa cum se vede din graficul nr. 4), mai rapid decât se aştepta, ceea ce a antrenat o scădere a cotaţiilor petrolului începând din vara anului trecut.

Grafic 4: Schimbări în producţia globală de petrol, în milioane de barili pe zi, sursa Banca Mondială

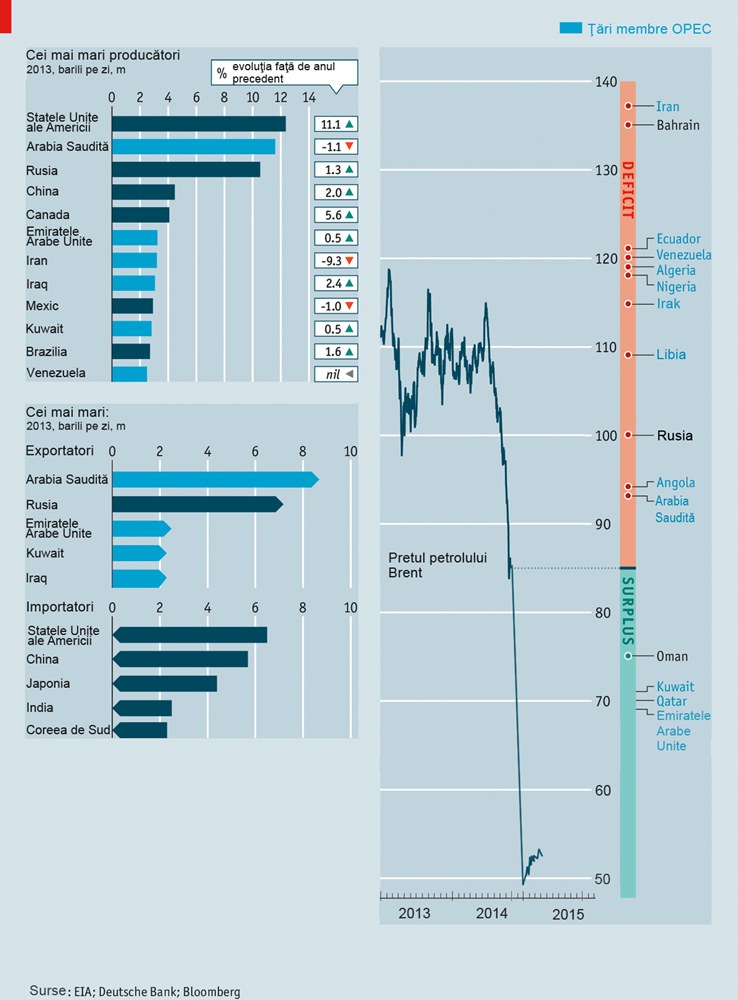

La acel moment exista o aşteptare puternică pentru o intervenţie a Organizaţiei Ţărilor Producătoare de Petrol (OPEC), prin micşorarea producţiei statelor membre (care acoperă peste 30% din producţia globală) şi stabilizarea preţului, cu atât mai mult cu cât mai toţi membrii OPEC depind de niveluri ridicate ale preţului petrolului pentru a-şi echilibra bugetele (vezi graficul nr. 5).

Grafic 5 – Preţul petrolului necesar pentru echilibrarea bugetelor statelor exportatoare şi evoluţia cotaţiei barilului, sursa The Economist

În ciuda insistenţelor unor membri precum Iran, Venezuela sau Algeria pentru diminuarea producţiei, OPEC nu a ajuns la un consens la reuniunea din 27 noiembrie 2014 de la Viena[8], în principal din cauza opoziţiei Arabiei Saudite şi a altor state din Golful Persic, care au insistat asupra necesităţii de a „lăsa forţele pieţei să lucreze”, declarând totodată că sunt pregătite şi pentru cotaţii ale petrolului mult mai scăzute, până chiar spre 20 de dolari per baril.[9] Această poziţie a şocat investitorii şi a transformat tendinţa descendentă a pieţei într-o adevărată derută, care a împins cotaţiile petrolului până spre 40 de dolari per baril, nivel care nu mai fusese atins din 2009, de la apogeul crizei financiare globale.

Se pare că Arabia Saudită, care este un producător tampon semnificativ („swing producer”), ce-şi poate creşte sau diminua rapid producţia de ţiţei, urmăreşte câteva obiective prin această poziţie. Saudiţii sunt conştienţi că atât ei, cât şi ceilalţi membri OPEC, au tot pierdut cotă de piaţă la nivel global. Dacă în anii ‘70, peste 50% din producţia mondială de ţiţei era asigurată de membrii OPEC, în prezent organizaţia acoperă doar ceva mai mult de 30%. Acest lucru se datorează creşterii producţiei statelor din afara organizaţiei aşa cum sunt cele din fosta URSS, dar şi producătorilor din Marea Nordului sau Statele Unite şi Canada, mai ales în ultimii ani ca urmare exploziei producţiei de ţiţei şi gaze naturale de şist. Mulţi dintre aceşti competitori ai saudiţilor au însă costuri de producţie ridicate, cu tehnologie de extracţie (atât cea de şist, cât şi cea offshore de mare adâncime) costisitoare, în vreme ce ţările din Golf, cu o producţie convenţională, operează cu costuri scăzute, ceea ce înseamnă că exploatările acestora rămân profitabile şi la niveluri scăzute ale preţului. Se pare că saudiţii încearcă în acest fel să îşi elimine o parte din competitori şi să recâştige cotă de piaţă.

S-ar părea că asistăm la un scenariu déjà-vu, un fel de „Amintiri despre viitor” – pentru că aceeaşi strategie a mai fost utilizată de Arabia Saudită şi la mijlocul anilor ‘80, atunci când petrolul se tranzacţiona la 24,5 dolari, iar saudiţii produceau 2,5 milioane de barili zilnic. Pentru a câştiga cotă de piaţă şi a-şi elimina concurenţii, Arabia Saudită a decis creşterea producţiei la 8,5 milioane de barili pe zi, ceea ce a împins preţul petrolului sub 10 dolari pe baril, cu consecinţele cunoscute pentru fosta Uniune Sovietică ce s-a văzut lipsită de principala sursa de venituri din exporturi, accelerând prăbuşirea lagărului comunist.

Nu trebuie ignorate nici eventualele mize geopolitice ale deciziei Arabiei Saudite. În doctrina de securitate saudită, statele care reprezintă cea mai mare ameninţare din punct de vedere strategic pentru Riyadh sunt Iranul şi Rusia, cu care Arabia Saudită a intrat în conflict deschis în Siria, acolo unde atât Teheranul, cât şi Moscova, au sprijinit regimul preşedintelui Bashar al Assad, în vreme ce saudiţii au finanţat atât opoziţia sunnită moderată, cât şi, pe canale neoficiale, grupările radicale sunnite.

Întâmplător sau nu, atât Rusia, cât şi Iranul sunt printre statele cele mai afectate de scăderea preţurilor petrolului, ambele având nevoie de cotaţii de peste 100 de dolari per baril ca să-şi echilibreze bugetele (vezi graficul nr. 5).

În plus, evoluţia preţului petrolului nu este dictată numai de tranzacţiile fizice cu petrol, care în prezent reprezintă doar o mică parte a pieţei, ci şi cele cu instrumente financiare derivate bazate pe preţul acestuia, cu volume de opt ori mai mari decât tranzacţiile fizice.[10] Din momentul în care OPEC a decis să nu intervină pentru a stabiliza preţul, foarte mulţi jucători care aveau plasamente futures bazate pe preţul petrolului şi-au lichidat poziţiile pentru a-şi diminua pierderile, sau dimpotrivă, au mizat pe scăderea şi mai accentuată a cotaţiilor, ceea ce a accelerat prăbuşirea preţului.

2.Posibile scenarii privind evoluţia preţului petrolului

Orice estimare privind evoluţia preţului petrolului rămâne extrem de riscantă, piaţa fiind influenţată de foarte mulţi factori. În continuare persistă un grad mare de incertitudine. Potrivit unei analize recente publicată de FMI, majoritatea analiştilor sunt de părere că preţul barilului va fluctua între 48 şi 85 dolari în următorii câţiva ani, cu un grad de siguranţă de 68%, sau în intervalul 38-115 dolari, cu un grad de siguranţă de 95% (vezi graficul nr. 6). Intervale atât de largi de fluctuaţie a preţului reflectă o doză mare de incertitudine.[11] De asemenea, cotaţiile futures arată o redresare lentă a preţului petrolului, acesta putând reveni la peste 70 de dolari per baril abia din 2019.[12] Ar fi de menţionat faptul că la precedenta prăbuşire a preţului petrolului acesta a rămas scăzut aproape 15 ani (vezi graficul nr. 1).

Grafic 6: Posibila evoluţie a preţului barilului de petrol, sursa FMI

3.Impactul scăderii preţului petrolului asupra economiei globale

Pe plan global, în esenţă, scăderea presupune un uriaş transfer de avuţie dinspre statele exportatoare de petrol către marii consumatori, în principal statele puternic industrializate, estimat de analişti la peste 1,5 trilioane de dolari anual, sau 2% din PIB-ul global.[13] La un preţ al barilului de 115 dolari, valoarea totală anuală a producţiei de petrol era de 3,8 trilioane de dolari (luând în calcul o producţie medie zilnică de 90 de milioane de barili), în timp ce la un preţ de 55 de dolari valoarea producţiei însumează numai 1,8 trilioane de dolari.

Se estimează că în Statele Unite reducerea preţului galonului de benzină cu doar 1 dolar echivalează cu o reducere de taxe de ordinul a 100 de miliarde de dolari, ceea ce va antrena o creştere a consumului, dar şi o încredere sporită a consumatorilor în îmbunătăţirea perspectivelor economice. De asemenea, în Uniunea Europeană, costurile importurilor energetice s-ar putea diminua sub 400 de miliarde de dolari anual (de la peste 500 de miliarde de dolari în 2013, din care 75% pentru petrol).

Pe plan global, reducerea preţului ţiţeiului ar putea genera o creştere suplimentară de PIB de 0,3% până la 0,5% numai în acest an, unele state importatoare având beneficii chiar mai mari, îndeosebi cele în care atât taxele aplicate combustibililor, cât şi subvenţiile pentru sectorul energetic sunt mai mici (vezi harta nr. 1). Economia americană, în ciuda faptului că Statele Unite că sunt un mare producător de energie, ar putea avea o creştere suplimentară de până la 0,5% din PIB, mai mare decât statele europene, unde taxele pentru combustibili şi sectorul energetic sunt sensibil mai mari. Dar, chiar şi aşa, se estimează că economia UE va avea o creştere suplimentară de 0,3-0,4% ca urmare a scăderii preţului petrolului.

Harta1: Impactul economic al scăderii preţului petrolului pe plan global, sursa Rhodium Group, AEI şi FMI

Alţi mari beneficiari vor fi China, Japonia, India sau Indonezia ale căror economii vor avea o creştere suplimentară de PIB de 0,5% până la 0,7%, mai ales dacă reuşesc să reformeze sistemul de subvenţii pentru sectorul energetic (cazurile Indiei şi Indoneziei).

În Europa Centrală şi de Est, de scăderea preţului cel mai mult vor beneficia marii importatori din regiune, îndeosebi Turcia şi Ucraina (pentru care importurile energetice reprezintă peste 10% din totalul importurilor). În Turcia, cheltuielile mai reduse cu importurile energetice vor reduce presiunea pe deficitul de cont curent (care în prezent este de peste 6% din PIB), ceea ce va reduce percepţia privind riscul suveran al ţării.[14]

În România, importurile energetice reprezintă doar 2,3% din PIB (ca urmare a producţiei autohtone) şi, în consecinţă, impactul va fi mai redus. Se estimează că valoarea importurilor energetice va scădea cu 1,5 miliarde de dolari anual, adică aproximativ 0,8% din PIB.[15]

Impactul economic al scăderii preţurilor petrolului va fi neuniform, avantajând în principal economiile industrializate care sunt mari importatori de petrol, în mod deosebit acelea care au şi un nivel scăzut al subvenţiilor pentru producţia de energie şi pentru consumatori.

În acelaşi timp, reducerea costurilor energetice va accelera tendinţa deflaţionistă din marile economii occidentale, îndeosebi în Zona Euro, lăsând mai mult spaţiu de manevră băncilor centrale pentru a adopta măsuri de stimulare a creşterii economice (aşa cum este relaxarea cantitativă).

4. Impactul asupra statelor exportatoare

În schimb, marii exportatori (vezi graficul nr. 7) vor avea de suferit. Câtă vreme preţul petrolului a fost ridicat, statele exportatoare au beneficiat de venituri bugetare considerabile, pe care le-au putut utiliza pentru investiţii, finanţarea cheltuielilor sociale, subvenţionarea costurilor energiei pentru populaţie, şi eventual acumularea de rezerve valutare sub forma fondurilor suverane.

Grafic 7: Topul celor mai mari producători, exportatori şi importatori de petrol, sursa The Economist

De asemenea, preţul ridicat al petrolului a justificat într-o oarecare măsură o politică intervenţionistă a guvernelor în sector în numele securităţii energetice. Astfel, guverne din întreaga lume subvenţionează costul energiei, inclusiv cel al celei regenerabile pentru a reduce consumul de hidrocarburi, dar şi producţia acestora (vezi graficul nr. 8).

„Anii în care preţul petrolului s-a menţinut la peste 100 de dolari pe baril au dus la apariţia unui anumit consens de la Beijing pentru mai mult intervenţionism economic (spre deosebire de Consensul de la Washington care însemna politici de privatizare, dereglementare şi liberalizare n.a.).”[16]

Grafic 8: Procentul de subvenţionare al preţului petrolului în preţul pentru consumatori, SURSA IEA World Energy Outlook

Este clar că statele care au fonduri de rezervă dispun acum de o plasă de siguranţă care le permite să traverseze o perioadă cu venituri reduse. În această situaţie sunt Arabia Saudită şi statele din Golful Persic (cu excepţia Iranului şi Irak-ului), Norvegia şi Rusia (vezi graficul nr. 9).

Grafic 9: Activele deţinute de fondurile suverane de investiţii, exprimate ca procent din PIB, sursa Banca Mondială

În schimb, mari producători precum Venezuela, Nigeria, Angola sau Iran, care dispun de rezerve valutare mai mici, sunt mai expuşi riscului unei inflaţii ridicate, al devalorizării monedei naţionale, creşterii deficitelor şi eventual al intrării în incapacitate de plată.

De asemenea, mai vulnerabile sunt statele cu economii puţin diversificate, ale căror exporturi sunt reprezentate în mare parte din hidrocarburi, în vreme ce ţări precum Statele Unite, Canada, Norvegia sau emiratele din Golf (care au devenit între timp şi un hub comercial şi de servicii) vor avea mai puţin de suferit.[17]

Aşa cum se vede din graficul nr. 10, cei mai afectaţi producători vor fi cei cu costuri de producţie mai ridicate – respectiv operatorii din şisturile petroliere canadiene, exploatările de petrol de şist nord-americane şi cele offshore de mare adâncime. În schimb, pentru producătorii din Orientul Mijlociu, care exploatează zăcăminte convenţionale onshore impactul va fi mai redus, pentru că aceştia au costuri de operare scăzute (media fiind de 29 de dolari per baril).

Grafic 10: Curba de cost a principalelor tipuri de exploatări de petrol, exprimată în dolari per baril, sursa Rystad Energy Research and Analysis[18]

Arabia Saudită

Cel mai mare exportator mondial de petrol, Arabia Saudită, dispune de rezerve valutare de peste 700 de miliarde de dolari şi poate rezista unei perioade prelungite de preţuri scăzute ale petrolului. Prin urmare, analiştii nu se aşteaptă la o reducere a producţiei saudite pe termen scurt. Dimpotrivă, Riyadhul ar putea folosi această perioadă pentru a-şi creşte cota de piaţă, pentru a şubrezi competitorii din zona de petrol de şist din Statele Unite, dar şi pentru a disciplina alte state membre OPEC. De altfel, acest lucru a fost menţionat de către ministrul saudit al petrolului – Ali al-Naimi, care a precizat că scopul Arabiei Saudite este de a „împinge preţul petrolului atât de jos, încât metodele

În plus, saudiţii au încă proaspătă în minte experienţa de la sfârşitul anilor ’80, când în încercarea de a redresa preţul petrolului au redus producţia – fără însă ca acest lucru să aibă un impact semnificativ asupra cotaţiilor internaţionale ale barilului ( în vreme ce economia saudită a avut de suferit[20] ).

De altfel, aşa cum am mai spus, în perioadele în care preţul petrolului este scăzut, anumiţi producători încearcă să câştige cotă de piaţă, sporindu-şi producţia, ceea ce duce cotaţiile ţiţeiului şi mai jos. Unii analişti consideră că atât producţia de petrol a Arabiei Saudite, cât şi cea a OPEC, probabil că va creşte în 2015, ceea ce înseamnă că reechilibrarea pieţei se va produce exclusiv ca urmare a reducerii producţiei în ţările din afara OPEC, îndeosebi cea a companiilor nord-americane.[21]

Rusia

Rusia, ale cărei exporturi energetice însumează 70% din totalul exporturilor şi aproximativ 50% din veniturile bugetare, pierde venituri de 2 miliarde de dolari la scăderea cu un singur dolar a preţului petrolului, în vreme ce are nevoie de o cotaţie de 105 dolari per baril pentru echilibrarea bugetului.

Potrivit prognozelor Băncii Mondiale, economia Rusiei s-ar putea contracta cu cel puţin 0,7% în acest an dacă preţul petrolului nu îşi revine, iar această scădere este potenţată şi de sancţiunile economice impuse Rusiei de Statele Unite şi Uniunea Europeană în urma implicării acesteia în conflictul din Ucraina.

Rusia dispune însă de rezerve valutare semnificative (estimate la peste 400 de miliarde de dolari) şi poate folosi şi devalorizarea rublei pentru a atenua impactul scăderii veniturilor din exporturile energetice (vezi detalii în graficul nr. 11), ţinând cont că cea mai mare parte a cheltuielilor bugetului sunt denominate în ruble, în vreme ce o parte consistentă a veniturilor sunt în dolari şi Euro. Bugetul Rusiei pentru 2015 este construit pe un curs de 37 de ruble pentru un dolar, iar preţul barilului la care se echilibrează bugetul este de 3700 de ruble (100 de dolari per baril). În prezent, cursul este de 57 de ruble la un dolar, cu peste 50% peste cel luat în calcul de buget, ceea ce îi permite Rusiei să-şi echilibreze bugetul şi la o cotaţie a barilului semnificativ mai redusă.

Grafic 11: Preţul petrolului care asigură echilibrul bugetar al Rusiei în funcţie de cotaţia rublei, sursa Business Monitor International

În schimb, această depreciere a rublei va afecta puternic companiile ruseşti îndatorate în valută.

Oficialii ruşi, prin vocea ministrului energiei Alexander Novak, au anunţat că nu-şi vor reduce producţia, din teama de a nu pierde cotă de piaţă în dauna altor mari exportatori.[22] Iar pentru a face faţă situaţiei, se aşteaptă ca Moscova să încerce să reducă unele cheltuieli, cum sunt salariile personalului din administraţie şi cheltuielile cu protecţia socială. De asemenea, Rusia ar putea introduce restricţii la circulaţia capitalurilor, iar banca centrală ar putea menţine o rată de dobândă de politică monetară ridicată pentru a atenua deprecierea rublei (în prezent rata dobânzii de referinţă a băncii centrale este de 14% după ce în decembrie 2014, în perioada de vârf a deprecierii rublei, atinsese chiar şi 17%)[23]. Aceste dobânzi ridicate ar putea adânci însă recesiunea, pentru companii şi consumatori fiind mai dificil să se împrumute şi inhibându-se şi consumul.

Statele Unite

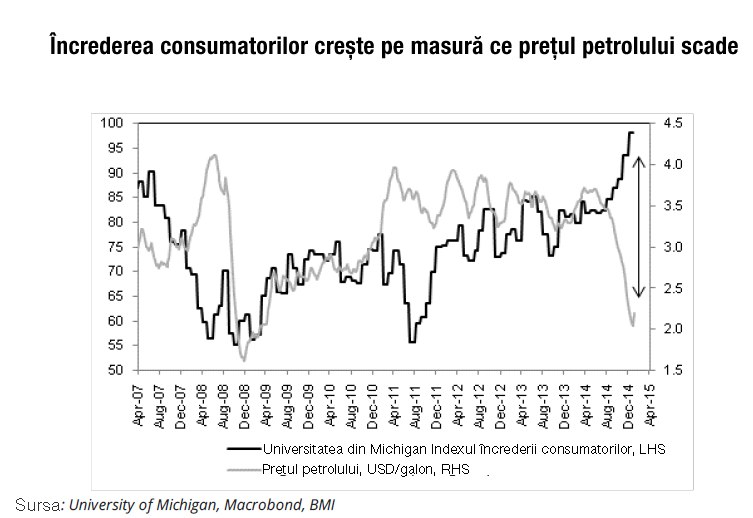

Din postura de cel mai mare consumator de hidrocarburi din lume, Statele Unite sunt în ansamblu avantajate de scăderea preţului petrolului. De altfel, efectele pozitive s-au văzut şi în aprecierea dolarului din ultimele luni, precum şi în creşterea încrederii consumatorilor americani (vezi graficul nr. 12).

Grafic 12: Evoluţia încrederii consumatorilor americani concomitent cu evoluţia preţului benzinei, sursa University of Michigan, analiză BMI

Pe de altă parte, redevenite cel mai mare producător global de ţiţei, Statele Unite se văd confruntate cu o situaţie dificilă în sectorul energetic pentru că preţurile scăzute ale petrolului pun în primejdie mulţi dintre producătorii de petrol şi gaze de şist, al căror cost de producţie este mai ridicat. Potrivit unui calcul efectuat de banca Barclays, o scădere cu 20 de dolari a preţului petrolului reduce profiturile producătorilor americani cu 20% şi doar patru cincimi dintre aceştia rămân profitabili la un preţ al barilului sub 85 de dolari. [24]

Nu toţi producătorii vor fi însă afectaţi uniform, costurile de producţie variind semnificativ în funcţie de zăcământ (vezi graficul nr. 13).

Grafic 13: Preţul mediu de break-even exprimat în dolari per baril pentru principalele bazine de exploatare de petrol de şist, sursa Rystad Energy research

După cum se observă, există şi producători care vor rămâne profitabili chiar şi la 40 de dolari per baril, în vreme ce alţii au nevoie de preţuri de peste 60-70 de dolari pentru a fi competitivi. O altă problemă a producătorilor de gaze şi ţiţei de şist este că mulţi jucători independenţi au un grad de îndatorare ridicat, şi prin urmare aceştia nu-şi pot permite să reducă producţia, pentru că au nevoie de fluxuri constante de venituri pentru a putea rambursa finanţările.

În aceste condiţii, întregul sector ar putea trece printr-o perioadă de consolidare, jucătorii mai mici, îndatoraţi şi cu costuri de producţie ridicate putând fi ţinta unor preluări, inclusiv din partea unor companii din rândul Supermajors ce deţin resurse financiare considerabile şi care şi-au făcut intrarea mai târziu în segmentul exploatării prin fracturare hidraulică.

Analiştii se aşteaptă însă ca producătorii din Statele Unite şi Canada să fie cei care vor reacţiona cel mai rapid la scăderea preţului petrolului, prin amânarea investiţiilor în noi proiecte şi reducerea producţiei, chiar dacă acest lucru va începe să se facă simţit abia din a doua parte a acestui an şi, mai puternic, din 2016. [25] De altfel, această tendinţă este evidentă şi din evoluţia numărului de sonde, care a scăzut cu 15% în Statele Unite şi cu 5% în Canada din octombrie 2014 şi până în prezent[26] (vezi graficul nr. 14), şi este confirmată şi de marile companii de servicii petroliere – Schlumberger, Halliburton şi Baker Hughes.

Grafic 14: Evoluţia numărului de sonde, începând cu octombrie 2014, în %, sursa Baker Hughes

Reacţia imediată la noile condiţii de piaţă este specifică producătorilor nord-americani care acţionează pe o piaţă extrem de competitivă (vezi graficul 12).

Grafic 15: Reducerea numărului de sonde din Statele Unite în perioadele de scădere ale preţului petrolului, sursa Baker Hughes;

Venezuela

Venezuela a intrat în această fază de preţuri scăzute ale petrolului cu o economie deja vulnerabilă ca urmare a politicilor urmate de preşedintele Hugo Chavez şi succesorul său – Nicolas Maduro. Mai mult de 90% din exporturile Venezuelei constau în petrol şi produse petroliere, iar scăderea cu 50% a preţului barilului a adus statul sud-american foarte aproape de intrarea în incapacitate de plată.[27] Toate agenţiile de rating au retrogradat titlurile de stat venezuelene la categoria junk, indicând astfel un risc major de default (vezi graficul nr. 16) . De asemenea, moneda venezueleană – bolivarul – s-a depreciat constant şi accentuat în ultimul an faţă de principalele valute internaţionale, rata inflaţiei depăşeşte 200%, iar prognozele indică o contracţie a PIB-ului de peste 7% în acest an.

Grafic 16: Evoluţia ratei dobânzii la titlurile de stat ale Venezuelei, sursa BMI

Confruntate cu aceste probleme, autorităţile de la Caracas s-ar putea vedea în situaţia de a reduce subvenţiile masive pentru electricitate şi carburanţi (Venezuela subvenţionează peste 80% din preţul carburanţilor – vezi graficul nr. 8, iar costul anual total al acestora se ridică la peste 12,5 miliarde de dolari) introduse sub guvernarea lui Hugo Chavez şi de a liberaliza economia, şocul social al acestor măsuri putând duce însă la proteste de amploare şi eventual la căderea regimului Maduro. Deocamdată, preşedintele venezuelean nu s-a arătat dispus să renunţe la subvenţii, având în minte probabil şi precedentul din 1989, atunci când majorarea preţului combustibililor a dus la un val de proteste soldate cu sute de morţi. Ţinând cont de fragilitatea economiei Venezuelei însă, renunţarea la subvenţii s-ar putea să nu mai fie o opţiune, ci o necesitate.

Nigeria

Nigeria va fi afectată puternic de preţul scăzut al petrolului, cu atât mai mult cu cât în ultimii ani, creşterea producţiei de petrol de şist din Statele Unite a dus la scăderea interesului pentru zăcămintele petroliere nigeriene, aflate în zone de conflict des vizate de către terorişti, în condiţiile în care Statele Unite erau principala destinaţie de export pentru petrolul nigerian.

Experţii Deutsche Bank estimează că preţul petrolului la care se echilibrează bugetul nigerian este de 118 dolari, mai mult decât dublu preţului actual al barilului, încasările statului din sector reprezentând 70% din veniturile bugetare şi 90% din încasările în valută. [28] Moneda nigeriană s-a depreciat cu 20% faţă de dolar din vara anului trecut până în prezent.

Nigerienii sunt alături de venezueleni şi iranieni cei mai vehemenţi membri OPEC, care solicită organizarea unei reuniuni de urgenţă pentru a conveni reducerea producţiei. Potrivit declaraţiilor ministrului nigerian al petrolului – Diezani Alison-Madueke – „aproape toate statele membre OPEC, cu excepţia poate a unor state arabe, sunt foarte inconfortabile cu acest nivel al preţului petrolului.”[29]

În ultima perioadă, atacurile islamiştilor Boko Haram s-au intensificat, însă accentuând şi mai mult diviziunile etnice şi religioase dintre nordul şi sudul Nigeriei. La recentele alegeri prezidenţiale, un candidat musulman susţinut de grupările etnice din nordul ţării, Muhammadu Buhari, a câştigat în faţa preşedintelui în funcţie Goodluck Jonathan, un creştin, fiind prima dată în istoria Nigeriei de după obţinerea independenţei în 1960 când un preşedinte în funcţie pierde alegerile. [30]

Iran

Iranul este printre cele mai vulnerabile state exportatoare de petrol. Ţara subvenţionează mare parte din costul carburanţilor pentru populaţie (ceea ce presupune cheltuieli echivalente cu peste 20% din PIB) şi depinde de un preţ ridicat al barilului pentru a-şi echilibra bugetul (131 de dolari per baril). În plus, lunga perioadă în care economia iraniană a fost supusă sancţiunilor internaţionale ca urmare a continuării programului nuclear îşi spune cuvântul – ţara este decapitalizată şi lipsită de rezerve valutare care să o ajute să depăşească această perioadă.

Pe de altă parte, confruntate cu această situaţie economică dificilă, autorităţile de la Teheran ar putea da dovadă de mai multă flexibilitate în negocierile privind programul nuclear, ceea ce ar putea detensiona relaţia cu marile puteri occidentale şi ar conduce eventual la ridicarea treptată a sancţiunilor internaţionale. Ultimele declaraţii ale preşedintelui american Barack Obama dau de înţeles că există şanse pentru ajungerea la o înţelegere istorică între Iran şi marile puteri (formula 5+1 – cei cinci membri permanenţi ai Consiliului de Securitate al ONU plus Germania), care ar urma să fie semnat până pe 30 iunie. [31] Pentru materializare însă va fi nevoie şi de acordul Senatului Statelor Unite, în condiţiile în care majoritatea republicană se opune unui acord cu Iranul.[32]