Interesele investitorilor şi cele ale guvernelor nu sunt întotdeauna convergente. Această afirmaţie este cu atât mai valabilă în cazul impozitării sectorului de petrol şi gaze, având în vedere contribuţia substanţială a acestui sector la veniturile bugetului de stat, dar şi importanţa strategică a domeniului pentru asigurarea securităţii energetice a unei ţări.

În timp ce statul doreşte maximizarea veniturilor bugetare şi prelevarea de taxe şi impozite cât mai devreme, la începutul proiectelor, investitorii urmăresc maximizarea valorii pentru acţionari, finanţarea cu precădere a investiţiilor şi eventuale plăţi către bugetul de stat cât mai târziu, abia după recuperarea costurilor.

Guvernele sunt interesate de diversificarea portofoliului de resurse pentru a-şi reduce riscurile şi a-şi întări securitatea energetică, în vreme ce investitorii urmăresc să-şi păstreze agilitatea în piaţă şi capacitatea de adaptare la schimbarea condiţiilor economice.

Este clar însă că un sistem fiscal adecvat pentru acest sector trebuie să asigure un echilibru între priorităţile guvernelor şi cele ale investitorilor privaţi, satisfăcând totodată şi cerinţele societăţii civile. Un astfel de sistem trebuie să ducă la o situaţie „win-win-win” pentru toate părţile implicate – guverne, investitori, societate civilă.

România se află în faţa unui moment important. În 2014 vor fi luate decizii privind modificarea sistemului fiscal sau implementarea unuia nou pentru impozitarea producţiei de hidrocarburi. Acestea vor genera efecte pe termen mediu şi lung asupra întregii economii. In acest context, cunoaşterea conceptelor de bază şi utilizarea unor informaţii fiabile pot facilita dialogul pe marginea cadrului fiscal.

Factorii cu putere de decizie în definirea unui sistem fiscal pentru industria extractivă de hidrocarburi trebuie să ţină seama de trei categorii de variabile interdependente: (i) elementele specifice unui sistem fiscal, (ii) condiţiile fizice / tehnice şi perspectivele de dezvoltare ale industriei, precum şi (iii) condiţiile la nivel macroeconomic.

Elemente specifice unui sistem fiscal

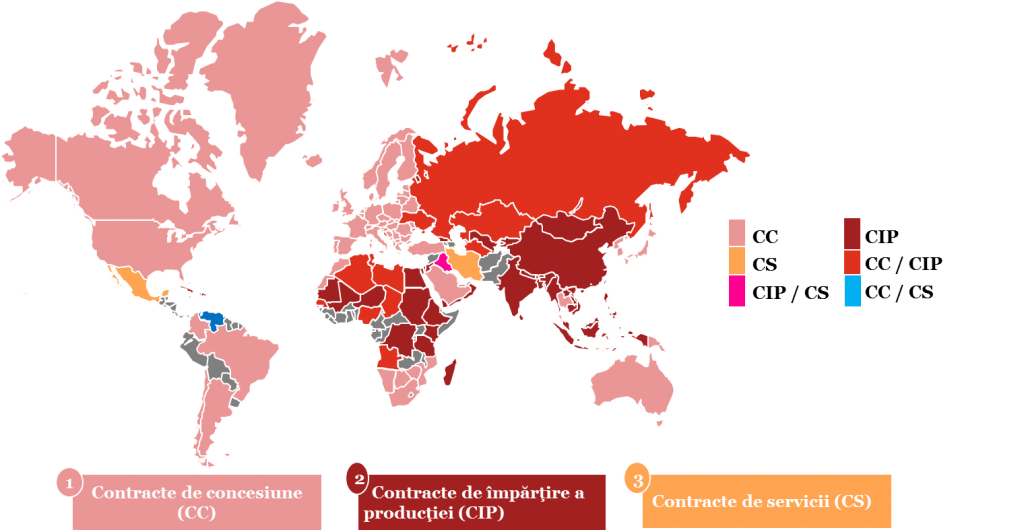

Baza sistemului fiscal pentru producţia de hidrocarburi este determinată de forma contractuală. Aceasta stabileştedrepturile şi obligaţiile investitorilor şi ale statului pentru fiecare proiect de explorare, dezvoltare şi producţie a hidrocarburilor. La nivel global există trei tipuri principale de aranjamente juridice, cu diferenţe în ceea ce priveşte titlul de proprietate asupra resurselor exploatate şi modul de determinare a taxelor datorate către stat: (i) concesiune, (ii) contract de împărţire a producţiei, (iii) contract de servicii (în unele ţări se utilizează combinaţii între cele 3 sisteme de bază).

Fig. 1 – Utilizarea diferitelor forme contractuale pentru exploatarea hidrocarburilor

* Statele indicate cu culoarea gri nu au fost analizate.

Sursa: Prelucrare PwC din informaţii publice

Sistemul de concesiune este cel mai răspândit, fiind implementat în majoritatea statelor membre OCDE, cu precădere în Europa, Australia şi pe continentul nord-american, ţări cu regimuri fiscale şi legislaţie moderne şi stabile. Astfel, resursele subsolului aparţin statului (uneori pot apartine si persoanelor private) care acordă drepturile de explorare, dezvoltare şi exploatare unui investitor contra unei plăţi. Hidrocarburile exploatate devin proprietatea investitorului după extracţie, acesta din urmă plătind statului redevenţe. Sistemul de concesiune este mai flexibil din perspectiva statului.

În cazul contractelor de împărţire a producţiei resursele aparţin statului, dar odată exploatate, hidrocarburile se împart între investitor şi stat. Într-o primă etapă, investitorul are dreptul asupra unui volum din producţie necesar pentru recuperarea investiţiilor şi a costurilor de exploatare (aşa-numitul „cost oil”), care uneori include şi plata unei redevenţe către stat. Ulterior, producţia suplimentară (aşa-numitul „profit oil”) este împărţită între investitor (care obţine astfel profit) şi stat, în cantităţi efective ori în valoarea de piaţă a volumului de producţie respectiv.

Contractul de împărţire a producţiei este utilizat în special în Asia şi în unele zone ale continentului african, a căror stabilitate legislativă este mai redusă. În aceste condiţii, investitorii caută siguranţă, iar acest tip de contract o oferă într-o mare măsură, deoarece clauzele contractuale sunt fixe şi nu pot fi modificate unilateral de către guvern, spre deosebire de o lege nationala aplicabilă întregii industrii care poate fi modificată unilateral de către stat (ca în cazul concesiunilor).

La sfârşitul perioadei contractuale, investiţiile efectuate (echipamente, infrastructură etc.) rămân în proprietatea statului. Dar totodată, acesta îşi asumă eventualele obligaţii de decontaminare care pot fi costisitoare. Litigiul de aproape două decenii dintre guvernul din Ecuador şi Texaco (ulterior achiziţionată de grupul Chevron în 2001) este un exemplu elocvent în ceea ce priveşte riscurile asumate de către stat în legătură cu decontaminarea.

Cea de-a treia formă contractuală este reprezentată de contractele de servicii, în baza cărora statul angajează companii care exploatează resursele în numele şi în beneficiul său (hidrocarburile rămân în proprietatea statului), în schimbul unui onorariu. Contractele de servicii sunt utilizate în state precum Iranul şi Mexicul, iar acesta din urmă ia în calcul renunţarea la acest sistem pentru că nu oferă perspective de dezvoltare suficient de atractive sectorului.

În contractele de concesiune, regimul fiscal este influenţat de: baza de impozitare şi sistemul de deduceri fiscale.

În ceea ce priveşte baza de impozitare, se practică două sisteme:

Sistemul bazat pe venit care presupune impunerea unei redevenţe asupra valorii producţiei de hidrocarburi, în baza unei cote unice (ca de exemplu în Croaţia – 5%, în Turcia – 12,5%), sau a unei cote diferenţiate în funcţie de nivelul producţiei (sistem aplicabil în momentul de faţă în Franţa, Italia, România etc.), de evoluţia preţului hidrocarburilor (Austria) şi / sau a altor factori (de exemplu calitatea ţiţeiului, tehnicile de exploatare, adâncimea zăcămintelor etc.). Avantajul major al sistemului pe venit este asigurarea unor fluxuri de redevenţe constante încă de la începutul producţiei, alături de transparenţa şi efortul moderat de implementare şi monitorizare pentru companii şi deopotrivă pentru guvern. În acest sistem investitorul îşi asumă întegral riscul de piaţă.

Sistemul bazat pe profit presupune taxarea suplimentară a profiturilor obţinute din producţia hidrocarburilor pe lângă impozitul pe profit care este datorat de companii. În acest sens, taxarea suplimentară se face cu o cotă unică nominală (Danemarca – 52%, Marea Britanie – 32%, Norvegia – 50% etc.), sau cu cote variabile în baza unui indicator numit „R-factor”. Acesta din urmă este determinat ca raport între veniturile cumulate şi costurile cumulate pentru producţia hidrocarburilor dintr-un zăcământ până la un anumit moment (similar celui implementat în Israel). Acest sistem se aplică prin determinarea profitului pe fiecare zăcământ în parte, încă de la început, şi astfel presupune eforturi de monitorizare şi control ridicate.

La o primă vedere, s-ar putea considera că acest sistem este mai avantajos pentru stat, dat fiind ratele nominale de taxare foarte ridicate comparativ cu ratele de redevenţă aplicate în sistemul pe venit. Insă aici intervine cu efecte semnificative cel de-al doilea element – sistemul de deduceri fiscale.

Deducerile se acordă pentru încurajarea investiţiilor în dezvoltarea zăcămintelor mici sau având condiţii dificile de producţie (cum ar fi offshore de mare adâncime, ţiţei greu, zăcăminte mature), care în alte condiţii nu ar fi profitabile şi, implicit, atrăgătoare pentru un investitor. Deducerile funcţionează ca o majorare din punct de vedere fiscal a cheltuielilor şi generează o scădere a bazei impozabile şi, deci, a profitului la care se aplică taxarea suplimentară (de ex. la nivelul lui 2012, prin raportare la venituri, ponderea încasărilor din taxa suplimentară a reprezentat 18% în Danemarca, 15% în Marea Britanie, respectiv 21% în Norvegia). Prin urmare, în ciuda faptului că ratele nominale de impozitare suplimentară a profiturilor sunt ridicate, rata efectivă de impozitare (calculată la nivelul veniturilor şi deci comparabilă cu redevenţele) este mult mai redusă. De asemenea, spre deosebire de sistemul bazat pe venituri, în acest sistem o parte din riscul proiectelor de exploatare este suportat de către stat deoarece, dacă proiectele nu sunt profitabile, acesta nu va încasa impozitul suplimentar.

În ceea ce priveşte impactul asupra veniturilor guvernelor, sistemul bazat pe profit poate implica fluctuaţii semnificative în funcţie de profitabilitatea obţinută din activitatea de exploatare a zăcămintelor. În plus statul poate colecta venituri doar după obţinerea de profit. În consecinţă, in acest sistem riscul este împărţit între investitor şi stat. Comparativ, în sistemul bazat pe venit, colectarea este certă şi încă de la începutul producţiei.

Sumarizând, sistemul de impozitare bazat pe venit cu cote diferenţiate ale redevenţei încurajează producţia din zăcămintele marginale, asigură venituri constante la bugetul de stat încă de la începutul producţiei, oferă statului mai multă flexibilitate pe parcursul exploatării şi presupune eforturi de monitorizare şi administrare reduse. În schimb, sistemul de impozitare bazat pe profit îşi atinge potenţialul în cazul zăcămintelor noi, cu rezerve certe şi mari, cu costuri de operare moderate.

Condiţiile fizice / tehnice şi perspectivele de dezvoltare ale industriei – premisele iniţierii unei discuţii pentru stabilirea unui sistem fiscal optim pentru producţia de hidrocarburi

Companiile care activează în industria extractivă de hidrocarburi sunt supuse unor condiţii de operare şi de piaţă specifice diferite în fiecare ţară. Sistemul fiscal trebuie să ţină seama de acestea, deoarece influenţează capacitatea companiilor de a-şi derula activitatea în mod sustenabil şi de a genera venituri pentru ele şi pentru stat.

Trebuie avute în vedere în principal:

- tipul de zăcăminte (convenţionale / neconvenţionale – de ex. de şist);

- distribuţia geografică a resurselor (onshore, respectiv offshore);

- mixul petrol / gaze;

- condiţiile tehnice şi geologice (gradul de epuizare a zăcămintelor, fragmentarea în plan teritorial care determină amploarea activităţilor de logistică, producţia per sondă etc.)

- calitatea hidrocarburilor.

Fiecare dintre aceste caracteristici influenţează costul de operare per unitate fizică de hidrocarbură extrasă, un indicator relevant pentru companiile care exploatează hidrocarburi şi care este determinant pentru preţul produselor finite şi implicit pentru profitabilitatea lor.

Fig. 2 - Analiză comparativă privind costul de operare (USD/bep[1

Sursa: Analiză PwC în baza rapoartelor autorităţilor naţionale / rapoartele anuale ale companiilor care activează în industria extractivă de hidrocarburi

O analiză a acestui indicator conduce la concluzia că ţările europene în care se înregistrează un cost de operare / bep scăzut aplică unele dintre cele mai mari rate nominale de taxare (Norvegia şi Danemarca) şi utilizează un sistem de concesiune bazat pe profit. În cazul Marii Britanii, costul de operare şi nivelul de taxare nominală ridicate sunt compensate prin sistemul de deduceri foarte generos.

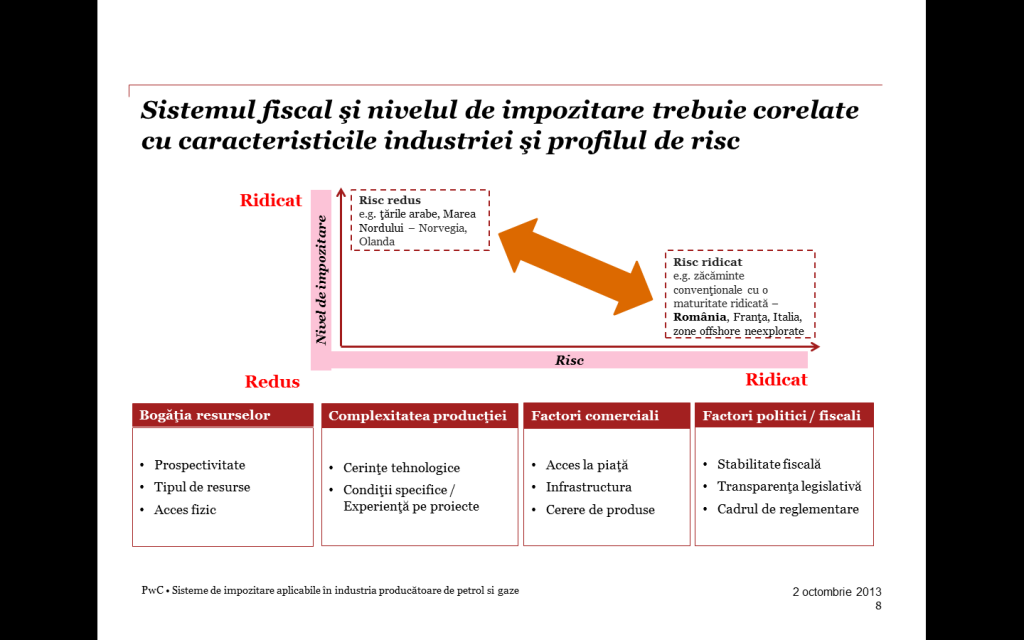

Fig. 3 - Sistemul fiscal şi nivelul de impozitare trebuie corelate cu trăsăturile caracteristice ale industriei şi profilul de risc (click to enlarge)

Un sistem fiscal ar trebui să fie corelat şi cu trăsăturile caracteristice ale industriei. Investiţiile necesare explorării, dezvoltării şi producţiei hidrocarburilor sunt mari şi se fac pe termen lung, existând şi o competiţie între ţări pentru atragerea lor. Astfel, o ţară cu resurse potenţiale scăzute, deci cu o prospectivitate redusă, trebuie să ofere condiţii mai favorabile, în acest context o fiscalitate echilibrată fiind esenţială.

La nivel macroeconomic, strategia energetică naţională are capacitatea de a influenţa major un sistem fiscal. Obiectivele acesteia pot viza: creşterea producţiei pentru un anumit tip de hidrocarbură cu influenţe asupra independenţei energetice a ţării şi asigurarea securităţii aprovizionării, dezvoltarea industriei-suport pentru extracţia hidrocarburilor şi crearea de locuri de muncă, încurajarea exporturilor de produse energetice.

Din această perspectivă, autorităţile publice, prin fiscalitate (vorbim aici cumulat de nivelul de taxare şi sistemul de deduceri fiscale) au posibilitatea de a încuraja anumite investiţii. Un exemplu în acest sens poate fi Rusia. Aceasta a adoptat recent un act normativ privind exceptarea de la plata taxei aferente extracţiei de hidrocarburi în perimetrul Bazhenov unde există rezerve uriaşe de petrol de şist (de aproximativ cinci ori mai mari decât perimetrul Bakken din SUA, zona care a generat revoluţia producţiei de petrol de şist din această ţară). Măsura a fost necesară datorită investiţiilor masive care trebuie făcute pentru importul de tehnologie din Statele Unite şi pentru construcţia infrastructurii.

În cazul României, o măsură de stimulare a investiţiilor în producţie ar putea fi acordarea de deduceri pentru zăcămintele mature cu scopul de a creşte gradul de recuperare al hidrocarburilor sau impunerea de cote reduse de redevenţă pentru proiectele de exploatare a zăcămintelor noi cu condiţii dificile.

De asemenea, contează şi modul în care se formează preţul, în special modul în care se stabileşte preţul de vânzare al hidrocarburilor. România, spre exemplu, cu o producţie majoritară de gaze naturale (70% din totalul producţiei de hidrocarburi), are un preţ reglementat, atât pentru consumatorii casnici, cât şi industriali, preţ de aproximativ trei ori mai mic decât al gazului din import. Liberalizarea preţurilor va avea ca efect şi creşterea veniturilor statului din redevenţe în sumă absolută şi ca procent din PIB.

Un sistem adecvat pentru România?

Stabilirea unui regim de impozitare a sectorului de petrol şi gaze adecvat pentru România trebuie să plece de la analiza condiţiilor specifice ale acestui sector în ţara noastră.

Raportat la datele de producţie din 2012, comparativ cu cei mai mari producători din Europa, ţara noastră este un jucător de talie redusă, înregistrând o producţie de petrol şi gaze naturale de cinci ori mai mică decât Olanda şi Marea Britanie, şi de treisprezece ori mai mică decât Norvegia.

![tt2 Fig. 2 - Analiză comparativă privind costul de operare (USD/bep[1])](http://www.contributors.ro/wp-content/uploads/2013/10/tt2.png)